2,4% sieht die Vereinbarung der Regierungskoalition aus Cinque-Stelle unter dem stellvertretenden Premier Luigi di Maio und der Lega (Nord) des Popularität gewinnenden Innenministers Matteo Salvini vor. Von Gregor Hochreiter.

2,4% sieht die Vereinbarung der Regierungskoalition aus Cinque-Stelle unter dem stellvertretenden Premier Luigi di Maio und der Lega (Nord) des Popularität gewinnenden Innenministers Matteo Salvini vor. Von Gregor Hochreiter.

Drei Zahlen, drei wirtschaftspolitische Konzepte, Ziffern, an denen sich das Schicksal Italiens – und der Eurozone – entscheiden könnten.

Denn im Unterschied zu Griechenland, Zypern, Irland und selbst Spanien, ist Italien ein Schwergewicht, wirtschaftlich, politisch und schuldenmäßig.

Italiens Staatsverschuldung ist mit 2,3 Billionen Euro doppelt so hoch wie die Spaniens und übersteigt die Verschuldung Frankreichs und Deutschlands.

Zudem bekräftigt die italienische Regierung ein- ums andere Mal, dass sie sich nicht den Vorgaben Brüssels und der Finanzmärkte beugen wird.

Wie schlimm ist die Situation wirklich?

Die nackten Zahlen

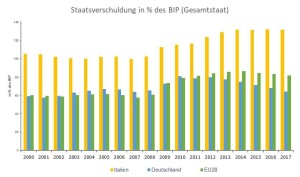

Im nachfolgenden Chart ist deutlich zu erkennen, dass die italienischen Staatsschulden von ohnehin hohen 100% nach 2008 auf über 130% gestiegen sind und seither auf diesem hohen Niveau verharren.

Im Unterschied dazu haben sich zwar die Staatsschulden Deutschlands zwischenzeitlich von rund 64% (2007) auf über 80% (2010) erhöht, insbesondere wegen der Rezession im Zuge der Großen Finanzkrise 2007/2008 sowie der Bad Banks zur Abwicklung der maroden Banken.

Allerdings geht seit dem Spitzenwert aus dem Jahre 2010 die Gesamtverschuldung Deutschlands deutlich zurück und sollte 2019, spätestens 2020 die Maastricht-Obergrenze von 60% unterschreiten.

Seit 2013 sind sogar die nominellen Schulden des Gesamtstaates gesunken, auf zuletzt unter 2 Billionen Euro.

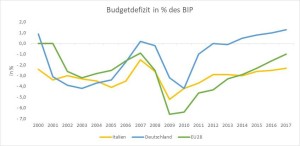

Ein Grund für diese starke Divergenz ist die Entwicklung des Budgetdefizits.

Während Deutschland mittlerweile seit Jahren einen Budgetüberschuss verzeichnet – 2017 von 1,3% des BIP –, ist Italiens Defizit mit einer einzigen Ausnahme seit dem Jahr 2000 niemals geringer als 2% gewesen. Mittlerweile steht Italien beim Budgetdefizit auch wieder schlechter da als die EU28.

Exkurs zu den Budgetregeln der EU

Diese sind mittlerweile deutlich komplexer. Es genügt nicht, bloß die Obergrenze eines Defizits von 3% einzuhalten wie es der Stabilitäts- und Wachstumspakt (SWP) in Fortschreibung der für den Euro-Beitritt einzuhaltenden Konvergenzkriterien vorsieht.

Drei große Erweiterungen und Spezifizierungen sind dem Regelwerk hinzugefügt worden, die als „Sixpack“ (2011), „Fiskalpakt“ (2011), und „Twopack“ (2013) bekannt sind

Der Fiskalpakt führte bspw. die „Schuldenbremse“ ein, wonach mittelfristig das Budget ausgeglichen zu sein hat mit einem jährlichen Defizit von höchstens 0,5%. Bei Nichteinhaltung sieht der Fiskalpakt Sanktionen vor.

Des Weiteren darf das jährliche strukturelle Defizit nicht mehr als 0,5% betragen, solange die Gesamtverschuldung mehr als 60% beträgt. Diese Regelungen, nicht das 3%-Kriterium, sind der Grund für die Auseinandersetzungen zwischen Brüssel und Rom.

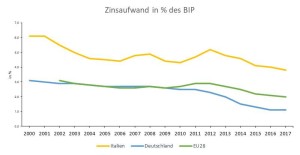

Ein wichtiger Grund für die negative Budgetentwicklung Italiens ist der enorme Zinsenaufwand, den Italien trotz des lang anhaltenden Niedrigzinsniveaus zu leisten hat.

Mit 3,8% des BIP wendet Italien fast vier Mal so viel für den Zinsendienst auf wie Deutschland (1,1%) und fast doppelt so viel wie der EU-Durchschnitt, der 2017 bei 2% lag. Im Jahr 2000 war Italiens Zinsaufwand mit 6,1% zwar höher als heute, aber „nur“ doppelt so hoch wie der Deutschlands.

Italien: Problemkind und Vorzugschüler

Diese Zahlen sprechen eine eindeutige Sprache und bedienen oft bemühte Klischees – Italien, der Schuldenkaiser, der unwillig ist, sich zu reformieren.

Daher mag es äußerst überraschend sein, dass einige Indikatoren dieses Bild durchaus relativieren und eine Erklärung dafür liefern, warum die Italiener nicht ganz zu Unrecht den Eindruck haben, sie hätten in den vergangenen Jahren schon erhebliche Reformanstrengungen verwirklicht und dass die Zeit des Gürtel-enger-Schnallens nunmehr vorbei sein sollte, gerade auch aufgrund der weiterhin hohen Arbeitslosigkeit.

- Positiver Primärsaldo

Unter dem Primärsaldo versteht man den Budgetsaldo exkl. Zinsendienst und dieser ist in Italien seit 1992 – von einer Ausnahme abgesehen – immer positiv gewesen.

1997 erreichte er beachtliche 6,2%. In den vergangenen Jahren befand er sich meist um die 1,5% und damit im EU-Schnitt. Ohne die massiven Schulden, die Italien insbesondere in den 1980ern und den frühen 1990ern aufgetürmt hat, wäre es fast ein Vorzugsschüler, jedenfalls aber kein Problemkind.

- Implizite Schulden

In der öffentlichen Debatte werden meist nur die expliziten Schulden des Staates thematisiert. Diese sind in Italien mit über 130% des BIP bzw. 2,3 Billionen Euro erdrückend hoch. Italien, die achtgrößte Volkswirtschaft der Welt, hat nach den USA und Japan die drittmeisten Schulden.

Ganz anders sieht die Rangliste aus, wenn die impliziten Schulden herangezogen werden. Die impliziten Schulden geben den Saldo aller zukünftigen Leistungen und Abgaben an, die bei geltendem Recht allen heute lebenden und zukünftigen Generationen gezahlt bzw. von diesen geleistet werden müssen.

Zu diesen „verdeckten“ Schulden zählen u.a. Pensionszahlungen, Pflegeleistungen oder Leistungen aus der Krankenversicherung.

Neben Kroatien und Portugal ist Italien lt. Berechnungen der „Stiftung Marktwirtschaft“ aktuell (2017) das einzige Land der EU, dessen impliziter Schuldenstand nicht negativ ist.

Italien weist sogar einen impliziten Überschuss von 2% aus.

Woher rührt dieser positive Saldo? In den 1990ern und im Jahre 2011 hat Italien zwei einschneidende Pensionsreformen verabschiedet. Diese schlagen sich allerdings nicht im expliziten Schuldenstand nieder.

Nachhaltigkeitslücke

Der Saldo der expliziten und der impliziten Schulden ergibt die Nachhaltigkeitslücke. Darunter ist der Finanzierungsbedarf zu verstehen, der sich bei einer Fortschreibung der gegenwärtigen Gesetzeslage, also auch bereits beschlossener Gesetze, die womöglich noch nicht in Kraft getreten sind wie die italienische Pensionsreform, anfällt.

Im Englischen ist dieses Konzept unter dem Begriff „generational accounting“ bekannt. Zu den führenden Ökonomen, die zu diesem Konzept seit den 1990ern in den Wirtschaftswissenschaften forschen, gehören Laurence Kotlikoff, Alan Auerbach und Jagadeesh Gokhale, sowie im deutschprachigen Raum Bernd Raffelhüschen.

Wohl für jedermann verblüffend, weist Italien – noch – mit 130% eine geringere Nachhaltigkeitslücke auf als bspw. Deutschland, das Stand 2017 aufgrund signifikanter impliziter Schulden eine Nachhaltigkeitslücke von 146% verzeichnet.

Die von der neuen italienischen Regierung angekündigten Reformmaßnahmen – Steuererleichterungen für Unternehmen und Arbeitnehmer, schrittweise Rücknahme der Pensionsreform, Einführung eines Grundeinkommens – werden für Italien sicherlich höhere explizite und implizite Schulden zur Folge haben und die Nachhaltigkeitslücke ausweiten.

Der Rückfall hinter Deutschland ist unausweichlich. Dennoch wird Italien vermutlich den EU-Schnitt, der aktuell bei 217% liegt, nicht überschreiten.

***

Ein weiterer Chart bringt ebenfalls Überraschendes zutage. In den ersten Jahren des neuen Millenniums verzeichnete Italien ein höheres Wirtschaftswachstum als Deutschland.

Erst 2006 kam die Trendwende, seither hat Deutschland Italien deutlich abgehängt.

Beide Länder fielen 2009 in eine schwere Rezession, doch während Deutschland mit Ausnahme eines Quartals (Q1/2013) immer positive reale Wachstumszahlen erzielte, durchlebte Italien eine weitere zweijährige Rezession von Q3/2011-Q3/2013.

Das schwache Wachstum hat maßgeblich dazu beigetragen, dass die Staatsschuldenquote in den vergangenen zehn Jahren um über 30 Prozentpunkte angestiegen ist.

Mit Einsetzen des wirtschaftlichen Rückfalls 2006 hat sich zudem binnen weniger Jahre die Arbeitslosigkeit in Italien auf über 13% mehr als verdoppelt. Trotz eines leichten Rückgangs verharrt diese in Italien weiterhin im zweistelligen Prozentbereich.

Quo vadis, Italien?

Martialisch mutet die Rhetorik an, mit der Rom die scharfe Kritik Brüssels an den Budgetplänen zurückweist. So sprach der stellvertretende Premierminister und Minister für wirtschaftliche Entwicklung sowie für Arbeit und Sozialpolitik di Maio davon, dass einige EU-Institutionen „Terrorismus an den Märkten […] schaffen“ würden.

Die Nervosität in Brüssel und Rom scheint hoch zu sein. Und das Letzte, was Italien jetzt braucht, sind (Anleihen-)Märkte, die den Spread zwischen deutschen und italienischen Anleihen erhöhen.

Bereits im Zuge der turbulenten Regierungskrise im Mai, als der italienische Staatspräsident Sergio Mattarella es ablehnte, den dezidierten Eurogegner Paolo Savona als Minister für Wirtschaft und Finanzen zu akzeptieren, hatte sich der Spread in kurzer Zeit von rund 1,7% auf über 3% erhöht.

Vor den Parlamentswahlen lag er zum Teil überhaupt nur leicht über 1%. Dieser Sprung von 1,7% auf über 3% hat den italienischen Finanzminister allein 600 Millionen Euro gekostet.

In Anbetracht des kurzfristigen Refinanzierungsbedarfs von 182 Milliarden Euro (2018) bzw. 229 Milliarden (2019) hängt das Damoklesschwert des Staatsbankrotts – mit oder ohne Austritt aus dem Euro – an einem dünnen Faden, zumal Analysten der Bank of America einen Anstieg des Spreads zu den deutschen Bundesanleihen auf 4% für möglich halten.

Mit Spannung werden die erneuerten Einschätzungen der Rating-Agenturen Moody’s und Standard & Poor’s über die Bonität Italiens erwartet, die Ende Oktober bekannt gegeben werden. Die US-Ratingagentur Fitch hat den Ausblick bereits von stabil auf negativ gesenkt.

Weil Italien politisch und wirtschaftlich ein Schwergewicht ist, wird die sich anbahnende Krise wesentlich schwerwiegender und schwieriger zu lösen sein, als die bisherigen Krisenherde Griechenland, Zypern, Portugal, Spanien und Irland. Der Ausgang scheint gegenwärtig vollkommen offen.

Comments are closed, but trackbacks and pingbacks are open.