Der “ökonomische Querdenker” Steve Keen, von dem dieser Blogger in mehreren Punkten differiert, ist der – durchaus gut argumentierten – Meinung, dass alle Kryptowährungen aus energetischen Gründen zum Tod verurteilt sind, er ist sich nur nicht sicher, ob der aktuelle “BTC-Durchhänger” es das jetzt gewesen ist oder nicht (vermutlich ja). Englisch-Versteher mit Interesse oder gar Exposure tun gut daran, 20 Minuten für das unten eingebundene YT-Video aufzuwenden, weil Keen eine Reihe von validen Punkten bringt. Dazu gehört die Meinung, dass BTC einen fundamentalen Wert von null hat, zu dem es zurück kehren wird, dass BTC mittlerweile Bestandteil des finanzialisierten Systems sei, dass kein Krypto künftig Fiat Money ersetzen werde und das Ganze sowieso ein “Ponzi scheme” und mit der Tulpen-Manie in Holland um 1700 vergleichbar sei. [Read more...]

Finanzen

Martin Armstrong über Euro-CBDC: Total-Kontrolle für Geldnutzer, Zitat

“That’s what the CBDC is really for. It’s not uh economically better than paper currency. Uh it just gives the government more control. They can control what you buy, what you spend. Um and they can prevent money from moving. And that’s what this is all about. They will probably cancel not just the paper currency but uh all you know cryptocurrency like Bitcoin etc.” Martin Armstrong im Slobodni-Podcast, via YT KORR zur Armstrong-Darstellung der dt. Hyperinflation. NACHTRAG zu einer Zwangsanleihe. [Read more...]

Deutschlands fiskalischer Irrweg

Unter Kanzler Friedrich Merz hat Deutschland eine fiskalische 180-Grad-Wende hingelegt. 2019 verzeichnete der Bund in Deutschland noch einen Überschuss von knapp 20 Milliarden Euro, 2026 wird der Bund allein ein Defizit von knapp 180 Milliarden Euro ausweisen. Ein Staatsdefizit von um die 4% ist 2026 sehr wahrscheinlich.Von Gregor Hochreiter. [Read more...]

Unter Kanzler Friedrich Merz hat Deutschland eine fiskalische 180-Grad-Wende hingelegt. 2019 verzeichnete der Bund in Deutschland noch einen Überschuss von knapp 20 Milliarden Euro, 2026 wird der Bund allein ein Defizit von knapp 180 Milliarden Euro ausweisen. Ein Staatsdefizit von um die 4% ist 2026 sehr wahrscheinlich.Von Gregor Hochreiter. [Read more...]

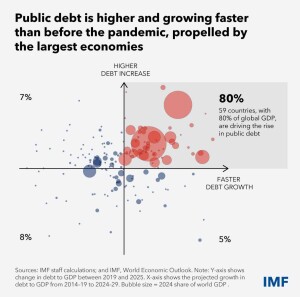

Die Staatsverschuldung ist viel schlimmer als gedacht

Im Oktober 2024 äußerte Kristalina Georgieva, geschäftsführende Direktorin des Internationalen Währungsfonds, die mahnenden Worte: „…unsere Prognosen deuten auf eine unversöhnliche Kombination aus geringem Wachstum und hoher Verschuldung hin – eine schwierige Zukunft“.  Diese wurden, wie der Wiener zu sagen pflegt, nicht einmal ignoriert. Zu stark ist die westliche Selbstwahrnehmung von der fiskalpolitischen Unfehlbarkeit geprägt. Schließlich waren es bislang nahezu ausschließlich Entwicklungs- und Schwellenländer, die von Staatsschuldenkrisen geplagt wurden. Von Gregor Hochreiter. [Read more...]

Diese wurden, wie der Wiener zu sagen pflegt, nicht einmal ignoriert. Zu stark ist die westliche Selbstwahrnehmung von der fiskalpolitischen Unfehlbarkeit geprägt. Schließlich waren es bislang nahezu ausschließlich Entwicklungs- und Schwellenländer, die von Staatsschuldenkrisen geplagt wurden. Von Gregor Hochreiter. [Read more...]

Unbar-Zahlung & Cash-Abschaffung

Ähnlich wie die vormals “vormärzliche” Zensur kein “staatliches Comeback”, sondern eines als “private public partnership” (PPP) macht(e), könnte sich auch eine in der nahen Zukunft liegende faktische Abschaffung des Bargelds präsentieren:  Als scheinbar freier Willensakt seitens großer, der Privatautonomie unterliegender nicht-staatlicher Akteure, die sich dafür entscheiden könnten, auf das Geschäft mit Nur-Barzahlern zu verzichten. Das ist beispielsweise in D. & A. zwar “nicht nachhaltig”, aber ein paar Wochen lang nicht zu trinken und zu essen ist auch “nicht nachhaltig”. Über einen kurzen Text zur real bereits existierenden “unbaren Zahlungsweise”. [Read more...]

Als scheinbar freier Willensakt seitens großer, der Privatautonomie unterliegender nicht-staatlicher Akteure, die sich dafür entscheiden könnten, auf das Geschäft mit Nur-Barzahlern zu verzichten. Das ist beispielsweise in D. & A. zwar “nicht nachhaltig”, aber ein paar Wochen lang nicht zu trinken und zu essen ist auch “nicht nachhaltig”. Über einen kurzen Text zur real bereits existierenden “unbaren Zahlungsweise”. [Read more...]

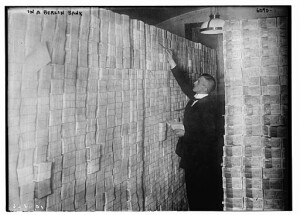

CBDC & Co., Papiergeld & Inflation

Dieser Blogger, der – wie immer wieder ersichtlich – zu den Verteidigern des Bargelds gehört (zuletzt siehe ein Zitat hier) leidet nicht an einer Persönlichkeitsspaltung. Es ist ihm bewusst, dass die bisher bekannten Hyperinflationen mit einer Schwemme von rasch wertlos werdendem Papiergeld verbunden waren und er hat u.a. hier und hier über die Hyperinflation in der “Weimarer Republik” geschrieben. Aber in Banken entstehendes Papiergeld, obwohl von Übel, ist immer noch “besser” als von Zentralbanken herausgegebene Digitalwährungen – und vermutlich auch diverse “Kryptos” -, weil Papiergeld u.a. anonymes Zahlen ermöglicht und nicht programmierbar ist. Das mag ggü. Räubern & Co. Nachteile bringen, verringert aber staatliche Gängelungsmöglichkeiten. NB zum Unterschied Papiergeld und CBDCs. [Read more...]

weil Papiergeld u.a. anonymes Zahlen ermöglicht und nicht programmierbar ist. Das mag ggü. Räubern & Co. Nachteile bringen, verringert aber staatliche Gängelungsmöglichkeiten. NB zum Unterschied Papiergeld und CBDCs. [Read more...]

Bargeldabschaffung: “Scheidendes Vorbild” OeNB – Zitat des Tages

“Das Beispiel Österreich zeigt jedoch, dass die (deutsche) Bundesbank Möglichkeiten hätte, ihr eigenes Zahlungsmittel zu verteidigen – und nicht nur zu reden (…) Der scheidende (österreichische) Nationalbank-Gouverneur Robert Holzmann forderte schon 2023 eine zwingende Annahmepflicht für Bargeld (…) Trotzdem möchte die Nationalbank eine Trendwende und handelt: Bis zu 120 Automaten stellt die Notenbank in Eigeninitiative in unterversorgten Gebieten auf. Das erste Gerät steht seit dem 1. Juli in einer Kommune in Niederösterreich. In Österreich besitzt das Bargeld (noch) einen echten Anwalt. Wenn die (deutschen) Politiker im Bundesbank-Vorstand das Bargeld schützen wollen, sollten sie sich dort ein Vorbild nehmen.” Hakon von Holst, Wie Bundesbanker zu Komplizen der Bargeldabschaffer wurden, in Berliner Zeitung (27.7.) und Häring-Blog (30.7.2025). [Read more...]

Zweierlei Gold, Lieferdruck und Finanzstabilitätsrisiko – Zitat

“While gold prices are driven by many factors, investors showed high demand for gold as a safe-haven asset and, at the beginning of 2025, a notable preference for gold futures contracts to be settled physically (…) Should extreme events materialise, there could be adverse effects on financial stability arising from gold markets (…) Margin calls and the unwinding of leveraged positions could lead to liquidity stress among market participants, potentially propagating the shock through the wider financial system. Additionally, disruptions in the physical gold market could increase the risk of a squeeze. In this case, market participants could be subject to significant margin calls and/or have trouble sourcing and transporting appropriate physical gold for delivery in derivatives contracts, leaving themselves exposed to potentially large losses.” ECB, Financial Stability Review, May 2025 [Read more...]

Ordnet Trumps Zollpolitik die Weltwirtschaft neu?

Eines der Ziele von Trumps Zollhammer, mit typisch US-amerikanischen Pathos von Donald Trump selbst als „Liberation Day“ bezeichnet, ist der deutliche Abbau des US-Handelsbilanzdefizits. Sollte Trump dies gelingen, hätte dies weitreichende Folgen für die Volkswirtschaften in den USA – und im Rest der Welt. Von Gregor Hochreiter. [Read more...]

Eines der Ziele von Trumps Zollhammer, mit typisch US-amerikanischen Pathos von Donald Trump selbst als „Liberation Day“ bezeichnet, ist der deutliche Abbau des US-Handelsbilanzdefizits. Sollte Trump dies gelingen, hätte dies weitreichende Folgen für die Volkswirtschaften in den USA – und im Rest der Welt. Von Gregor Hochreiter. [Read more...]

“Wirtschaft verlangsamen, um Hyperinflation zu verhindern”, Zitat

“As paradoxical as it may sound, the ongoing economic slowdown of the United States is not the painful yet necessary short-term side effect of Trump’s tariffs, but rather its goal. Collateral damage is the intended outcome (…) It is much less about reshoring manufacturing than feeding the credit addiction of financial capital (…) Real demand must be methodically suppressed, for if even a fraction of the ocean of credit that has been pumped into the financial sphere were allowed to ‘come down to earth’, society would be hit by wave after wave of hyperinflation.” Fabio Vighi, “Trumps tariffs: Everything you wanted to know about them, but were afraid to ask the bond market”, The Philosophical Salon, 26.5.2025 [Read more...]

Die Trump-Hyperventilierer und das “internationale Finanzsystem”

Es ist (nicht nur) in “linken” oder “proeuropäischen Kreisen” schick, alles, was derzeit wirklich oder vermeintlich schief läuft, auf den orangenen Mann im Weißen Haus zu schieben und die meisten Trump-Fans tendieren dazu, das – mit entgegengesetzten Wertungen - auch so zu sehen (“Unser Erretter macht eben das Notwendige”). Dieser Blogger hält beide Sichtweisen für falsch. [Read more...]

Goldreport 2025 02: Kurzfristige Rücksetzer, langfristige Hausse?

Die Lead-Autoren des am Donnerstag erschienen neuen Goldreports halten kurzfristige Rücksetzer des (Derivativ-)Preises für Gold auf bis zu 2.800 US-Dollar pro Unze für nicht unwahrscheinlich, haben ihre Langfristprognosen bis Ende 2030 von 4.800 bzw. 8.900 US-Dollar (“im Inflationsszenario”) aber bestätigt. Bei einer Pressekonferenz anlässlich des Erscheinens des IGWT-Berichts 2025 hieß es, der aktuelle Goldpreis befinde sich zwar nicht mehr auf “Schnäppchen-Niveau”, aber auch noch nicht in einer “Blase”, wie unter Hinweis auf vergleichbare Bullenmärkte in den 1970er/1980er Jahren sowie bis etwa 2012 gesagt wurde. [Read more...]

Goldreport ’25: “Liechtensteiner Bullen” ein weiteres Mal bestätigt

Am Donnerstag ist in Wien der mittlerweile 19. Goldreport von Incrementum veröffentlicht worden und die Autoren, Ronni Stöferle und Mark Valek, Manager des Liechtensteiner Investmenthauses, sind von der Preisentwicklung in den vergangenen 12 Monaten erneut bestätigt worden. Der Report steht heuer unter dem Motto “The Big Long”, eine Anspielung auf Shortseller an der Wall Street, die sich vor mittlerweile fast 20 Jahren mit dem Leerverkauf von Immo-Wertpapieren eine goldene Nase verdient haben. Der “größte gemeinsame Nenner” der zwischen den Helden von Michael Lewis Buch und den Gold-Fans ist wohl der “Contrarianism”, der von “Mainstream-Investoren” lange verspottet wird, ehe seine große Stunde schlägt. [Read more...]

eine Anspielung auf Shortseller an der Wall Street, die sich vor mittlerweile fast 20 Jahren mit dem Leerverkauf von Immo-Wertpapieren eine goldene Nase verdient haben. Der “größte gemeinsame Nenner” der zwischen den Helden von Michael Lewis Buch und den Gold-Fans ist wohl der “Contrarianism”, der von “Mainstream-Investoren” lange verspottet wird, ehe seine große Stunde schlägt. [Read more...]

US-Staatsinsolvenz ‘wahres Motiv’, nicht die Zölle – Zitat des Tages

“Das eigentliche Thema ist, dass Amerika eben doch auch Schwierigkeiten hat, sich überhaupt zu finanzieren (…) Was (Trump-Berater Miran) also erwägt, das kommt einer Insolvenz schon nahe (…) Also das ist jetzt auf dem Tisch, dieses Thema. Und das ist das Thema. Das ist das Thema, nicht die Zölle. Die ganzen Investmentgesellschaften, die Wall Street und so weiter diskutiert das. Das Zolltheater dient nur der Erpressung anderer Länder (…)” Prof. Dr. Hans-Werner Sinn: Trump und die Zerstörung der internationalen Handelsordnung, Mitte April, via YT [Read more...]