“While gold prices are driven by many factors, investors showed high demand for gold as a safe-haven asset and, at the beginning of 2025, a notable preference for gold futures contracts to be settled physically (…) Should extreme events materialise, there could be adverse effects on financial stability arising from gold markets (…) Margin calls and the unwinding of leveraged positions could lead to liquidity stress among market participants, potentially propagating the shock through the wider financial system. Additionally, disruptions in the physical gold market could increase the risk of a squeeze. In this case, market participants could be subject to significant margin calls and/or have trouble sourcing and transporting appropriate physical gold for delivery in derivatives contracts, leaving themselves exposed to potentially large losses.” ECB, Financial Stability Review, May 2025 [Read more...]

Gold

Goldreport 2025 02: Kurzfristige Rücksetzer, langfristige Hausse?

Die Lead-Autoren des am Donnerstag erschienen neuen Goldreports halten kurzfristige Rücksetzer des (Derivativ-)Preises für Gold auf bis zu 2.800 US-Dollar pro Unze für nicht unwahrscheinlich, haben ihre Langfristprognosen bis Ende 2030 von 4.800 bzw. 8.900 US-Dollar (“im Inflationsszenario”) aber bestätigt. Bei einer Pressekonferenz anlässlich des Erscheinens des IGWT-Berichts 2025 hieß es, der aktuelle Goldpreis befinde sich zwar nicht mehr auf “Schnäppchen-Niveau”, aber auch noch nicht in einer “Blase”, wie unter Hinweis auf vergleichbare Bullenmärkte in den 1970er/1980er Jahren sowie bis etwa 2012 gesagt wurde. [Read more...]

Goldreport ’25: “Liechtensteiner Bullen” ein weiteres Mal bestätigt

Am Donnerstag ist in Wien der mittlerweile 19. Goldreport von Incrementum veröffentlicht worden und die Autoren, Ronni Stöferle und Mark Valek, Manager des Liechtensteiner Investmenthauses, sind von der Preisentwicklung in den vergangenen 12 Monaten erneut bestätigt worden. Der Report steht heuer unter dem Motto “The Big Long”, eine Anspielung auf Shortseller an der Wall Street, die sich vor mittlerweile fast 20 Jahren mit dem Leerverkauf von Immo-Wertpapieren eine goldene Nase verdient haben. Der “größte gemeinsame Nenner” der zwischen den Helden von Michael Lewis Buch und den Gold-Fans ist wohl der “Contrarianism”, der von “Mainstream-Investoren” lange verspottet wird, ehe seine große Stunde schlägt. [Read more...]

eine Anspielung auf Shortseller an der Wall Street, die sich vor mittlerweile fast 20 Jahren mit dem Leerverkauf von Immo-Wertpapieren eine goldene Nase verdient haben. Der “größte gemeinsame Nenner” der zwischen den Helden von Michael Lewis Buch und den Gold-Fans ist wohl der “Contrarianism”, der von “Mainstream-Investoren” lange verspottet wird, ehe seine große Stunde schlägt. [Read more...]

Gold – Einwürfe & Ergänzungen eines Nicht-Finanzwissenschaftlers

Der hiesige Quasi-Staatsfunk hat heute Mittag in einem Radiosender, der “gehört gehört”, was über Gold gebracht, anlässlich von dessen fortgesetztem Höhenflug in Dolores und Euronen (um das “flapsig auszudrücken”). Das Interview mit einem emeritierten Geologen-Prof und einem aktiven Finanzwissenschaftler war auffallend ok, wenngleich dieser Blogger natürlich einiges auszustallieren hat. Es geht dabei hauptsächlich um Auslassungen, aber auch um ein paar Dinge, die IMO falsch gesehen werden. Nach 15 Jahren Beschäftigung mit dem Thema und zweimaligem Hören der Sendung wird man wohl noch ein bisschen klug scheißen dürfen. ![]()

[Read more...]

Monetäre Illusion – Zitat d. Tages

“The best example of monetary illusion happened in 2024 when all major equity markets in the world recorded positive performance in their local currency while it is clear to anyone who can understand that these returns was only illusions as when measured in gold terms, these performances were negative (…) As January 2025 is now in the history books, media highlights the apparent strength of European equity markets, with the UK FTSE hitting new highs in local currency. However, measuring performance in local currencies is misleading. To accurately gauge market performance, returns should be assessed in a common currency, such as the US dollar or gold, which accounts for global value and strips away distortions like currency fluctuations and inflation. Without this perspective, nominal gains can create an illusion of prosperity, masking the true international value of investments.” The Macro Butler, Monetary Illusion, ZH,1.2.2025

[Read more...]

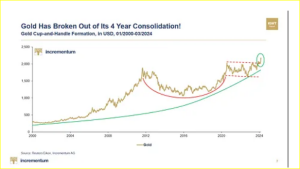

Warum der Goldpreis kaum von physischer Nachfrage abhängt

Wie fast die gesamte Branche hat das Liechtensteinisch-österreichische Investmenthaus Incrementum in seinem kürzlich vorgestellten Goldreport ’24 – siehe auch hier – den Ausbruch des über Futures festgestellten Preises diesen März auf erhöhte Zentralbankkäufe und gesteigerte asiatische Investorennachfrage nach Beginn des Ukrainekriegs zurückgeführt – eine Erklärung, die aus mehreren, unten ausgeführten Gründen wenig befriedigend ist. [Read more...]

Goldreport 2024 02: Warten auf Silber und Minenunternehmen

Nach dem bis heute prolongierten Ausbruch des (Papier-)Goldpreises ab vergangenem März warten Stöferle und Valek nun drauf, dass Silber und Minenaktien folgen. Als “Performance-Gold” belegen diese beiden Kategorien in einem “alternativen” 60:40-Portfolio nun 10 Prozent – Anteile, die primär den zuletzt grottenschlecht performenden “Nullzins-Bonds” leicht abgejagt werden können.

[Read more...]

Goldreport 2024 widmet sich neuen Regeln für Investoren

Am Freitag ist in Wien der 18. Goldreport (mtttlerweile) von Incrementum veröffentlicht worden und Ronni Stöferle und Mark Valek, Manager des Liechtensteiner Investmenthauses,  haben ihre heurige Ausgabe von In Gold We Trust unter dem Titel “Das neue Gold-Playbook” erscheinen lassen. Damit wird auf den Umstand angespielt, dass sich der Goldpreis zuletzt entgegen dem bisher geltenden “conventional wisdom” der Branche entwickelt hat. [Read more...]

haben ihre heurige Ausgabe von In Gold We Trust unter dem Titel “Das neue Gold-Playbook” erscheinen lassen. Damit wird auf den Umstand angespielt, dass sich der Goldpreis zuletzt entgegen dem bisher geltenden “conventional wisdom” der Branche entwickelt hat. [Read more...]

Lyn Aldens “Broken Money”

Die New Yorker Investmentberaterin Lyn Alden hat mit “Broken Money” eine Bestandsaufnahme vergangenen und gegenwärtigen “Gelds” vorgelegt und meint pro futuro,  dass nicht-(zwischen)staatliche, sozusagen echte Kryptowährungen a) die beste Lösung bzw. das kleinste Übel/Risiko für einen auch weltweiten Zahlungsverkehr darstellten, die überdies b) moralischer, weil “der Leistung angemessener” wäre. Ihr tief recherchierter Text bescherte diesem Blogger einige Aha-Erlebnisse, dieser beruht in seinen zukunftsgerichteten Passagen aber auf etlichen oft nur impliziten, nichtsdestotrotz fragwürdigen Annahmen. [Read more...]

dass nicht-(zwischen)staatliche, sozusagen echte Kryptowährungen a) die beste Lösung bzw. das kleinste Übel/Risiko für einen auch weltweiten Zahlungsverkehr darstellten, die überdies b) moralischer, weil “der Leistung angemessener” wäre. Ihr tief recherchierter Text bescherte diesem Blogger einige Aha-Erlebnisse, dieser beruht in seinen zukunftsgerichteten Passagen aber auf etlichen oft nur impliziten, nichtsdestotrotz fragwürdigen Annahmen. [Read more...]

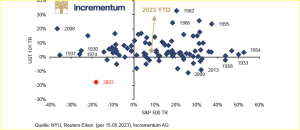

Gold, Silber: Beste der schlechteren Anlagen im vergangenen Jahr

Um nicht missverstanden zu werden: dieser Blogger ist der Ansicht, dass erst am Schluss abgerechnet wird und für Nicht-Trader die “Performance” einer Asset-Klasse in einem einzelnen Jahr nicht rasend wichtig ist. Weil’s aber ein Thema ist, ein kurzer Vergleich zwischen (Papier)Gold, Aktien, Bonds, Rohstoffen und Bitcoin im Jahr 2022. Dieser Eintrag stützt sich speziell auf das dritte Kapitel des IGWT 2023. [Read more...]

“Jetzt aber wirklich”: Rezession, Zinsen, Gold und dichte Energie

Die Lead-Autoren des neuen Goldreports sind überzeugt, dass in den nächsten Quartalen eine weltweite Rezession stattfinden werde und sie führen dabei nicht nur doktrinäre Gründe aus dem Klassenzimmer Friedrich Hayeks ins Treffen, sondern auch eine lange Liste “empirischer Indikatoren”, die eigentlich keinen anderen Schluss zulassen – es sei denn man pochte drauf, dass “dieses Mal sehr wohl alles anders” sei. Das ist der wichtigste, nein: ein gewichtiger Grund, warum M. Valek und R. Stöferle weiter erwarten, dass die Powell-Fed demnächst doch “pivotieren” werde - obwohl “der Markt” seit inzwischen einem Jahr drüber redet, ohne dass diesbezüglich etwas passiert. [Read more...]

Goldreport ’23 sieht “Showdown” beim Geld und in der Geopolitik

Am Mittwoch ist in Wien der 17. Goldreport (mtttlerweile) von Incrementum veröffentlicht worden und Ronni Stöferle und Mark Valek, Manager des Liechtensteiner Investmentberaters, haben ihre heurige Ausgabe von In Gold We Trust unter das Motto “Showdown″ gestellt [Read more...]

Am Mittwoch ist in Wien der 17. Goldreport (mtttlerweile) von Incrementum veröffentlicht worden und Ronni Stöferle und Mark Valek, Manager des Liechtensteiner Investmentberaters, haben ihre heurige Ausgabe von In Gold We Trust unter das Motto “Showdown″ gestellt [Read more...]

Incrementum-Goldreporter glauben der Fed nicht ganz

Ronnie Stöferle und Mark Valek, Lead-Autoren auch des jüngsten Goldreports können sich nicht vorstellen, dass die US-Notenbank ihre Pläne zur geldpolitischen Straffung (Zinserhöhungen, “Quantitative Tightening”) wirklich (voll) umsetzt. Ein solcher Kurs würde die Edelmetalle stark unter Druck setzen, “aber in so einem Szenario wären Gold und Silber noch die geringsten Sorgen, die man sich machen müsste.” Aktien und Bonds würden in diesem Fall noch viel stärker abverkauft werden. [Read more...]

Teuerungswolf & Rezessionsbär – 16. Goldreport erschienen

Am Dienstag ist in Wien der mittlerweile 16. Goldreport von Incrementum veröffentlicht worden. Ronnie Stöferle und Mark Valek, Manager der Liechtensteiner Vermögensverwaltungsfirma, haben die heurige Ausgabe von In Gold We Trust unter das Motto “Stagflation 2.0″ gestellt – das für sie absehbare gleichzeitige Auftreten von Rezession und hoher “(Konsumentenpreis-)Inflation” – ein ähnlich aussehendes und doch ganz anders geartetes “Tier” als die historische Stagflation in den 1970ern.

Am Dienstag ist in Wien der mittlerweile 16. Goldreport von Incrementum veröffentlicht worden. Ronnie Stöferle und Mark Valek, Manager der Liechtensteiner Vermögensverwaltungsfirma, haben die heurige Ausgabe von In Gold We Trust unter das Motto “Stagflation 2.0″ gestellt – das für sie absehbare gleichzeitige Auftreten von Rezession und hoher “(Konsumentenpreis-)Inflation” – ein ähnlich aussehendes und doch ganz anders geartetes “Tier” als die historische Stagflation in den 1970ern.

[Read more...]