Der Euro, heißt es, behandle Ungleiches gleich und unterwerfe unterschiedliche Volkswirtschaften einer Zins- und Geldpolitik. Dass vor der EZB alle Eurostaaten gleich sind, ist jedoch zweifelhaft, wie ein Blick auf deutsche und französische Immobilien zeigt. In Sachen bubble economy, dem billionenschweren Verteilungspoker um Einkommen und Vermögen, sind dem Michel wirklich alle anderen überlegen. Gerade hier müsste aber gelten: Strenge Rechnung, gute Freunde.

Heute, am Tag bevor die Europäische Zentralbank mit einem neuen, alten Trick vor das Publikum trittt, ist es angebracht sich zu erinnern: Was sich den Anschein einer ausgewogenen, neutralen oder nach allen Seiten fairen policy gibt, kann Ausgangspunkt für eine himmelschreiende Ungleichbehandlung sein.

Draghis Montag beginnende Geldschwemme mag vielleicht Schäuble helfen – den Deutschen hilft sie keineswegs; den deutschen Steuerbürgern und Sparern.. Auch den dortigenVerbrauchern hilft sie nicht. Die meisten Deutschen ahnen das dunkel, haben aber nicht das begriffliche Rüstzeug und das Wissen, um Bedenken zu formulieren.

Das wäre, wenn schon nicht der Politik, wenigstens die Funktion der sogenannten Vierten Gewalt. Die aber kämpft auf der anderen Seite der Barrikade. Der Mainstream hat die schwere Aufgabe, den germans eine EZB-Geldpolitik zu verkaufen, von der diese nur Nachteile erwarten können.

Die deutsche Presse hat daher ihre persuasiven Umtriebe einen Gang hochschalten müssen. Die Lohnschreiber stehen vor der Frage, was sie in ihren Artikeln unbedingt thematisieren müssen und welcher Spin dem, was sie dabei preisgeben müssen, gut steht. Das erzeugt eine Falschheit der vierten Generation, ein richtiges Kuddelmuddel. Instinktiv möchten die Journalisten zwar schwindeln, müssen aber schicksalhaft die Wahrheit sagen.

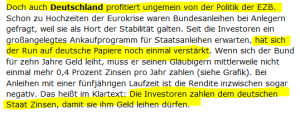

Der Spiegel versucht das heikle Problem folgendermaßen zu lösen. Er schreibt:

Die Wahrheit, die hier (fast) ausgesprochen wird, ist, dass Draghis Geldschwemme dem (weiteren) Drücken der Zinsen, der Finanzierung der EU-Staaten sowie der Bildung von Vermögensblasen dient. Was nach leichthin geäußertem, gesichertem Wissen klingt, würde offiziell vehementest in Abrede gestellt werden – und müsste vom Mainstream eigentlich pflichtschuldig geleugnet werden (wie auch so vieles andere “medial nicht ist, weil es nicht sein darf”).

Die Wahrheit, die hier (fast) ausgesprochen wird, ist, dass Draghis Geldschwemme dem (weiteren) Drücken der Zinsen, der Finanzierung der EU-Staaten sowie der Bildung von Vermögensblasen dient. Was nach leichthin geäußertem, gesichertem Wissen klingt, würde offiziell vehementest in Abrede gestellt werden – und müsste vom Mainstream eigentlich pflichtschuldig geleugnet werden (wie auch so vieles andere “medial nicht ist, weil es nicht sein darf”).

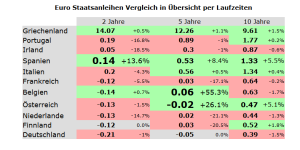

Des Spiegels halbe Wahrheit ist, dass die deutschen Staatsanleihen keine Zinsen abwerfen. Zu ergänzen wäre hier, dass auch die anderen Euro-Länder (mit der theoretischen Ausnahme Griechenlands) nichts für neu aufgenommenes Geld zahlen müssen. Praktisch nichts mehr. Siehe hier:

Der letzte Teil des Kuddelmuddels besteht im Ausblenden des vielleicht wichtigsten Teils der aufgetischten Geschichte – des zugegebenermaßen schwierigsten. Der Autor bemüht sich nicht einmal ansatzweise, den Leuten zu erklären, warum die Zinsen für geborgtes Geld sinken sollen, wenn doch gerade frisches Geld in Billionenhöhe neu geschaffen wird. Das ist kontraintuitiv. Es widerspricht der Alltagserfahrung der Leute (wahrscheinlich hat der Journalist selbst keine gute Erklärung dafür.)

Die Hauptsache ist aber, dass stillschweigend unterstellt wird, dass dieses Vorgehen dauerhaft die Finanzierungsprobleme der Wirtschaften und Staaten lösen kann. Das ist eine Unterstellung, die wie das Obige kontraintuitiv ist, die sich aber nicht wirklich argumentieren lässt. Daher stellt man eine solche Aussage ausdrücklich am besten gar nicht auf, sondern postuliert sie einfach.

Und nun zu etwas ganz anderem.

***

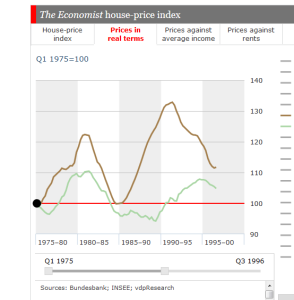

Der englische Economist, das Organ aller Rechtgläubigen des Washington Consensus, hat manchmal nette Spielereien für intelligente Erwachene. Zum Beispiel die interative Immobilienapplikation “Location, Location, Location”. Die eignet sich hervorragend durch die Immo-Preise von 23 Nationen während der vergangenen Jahrzehnte zu surfen und sich dabei Eindrücke zu verschaffen, die eigene (Vor)Urteile bestätigen oder relativieren. Dank an acting man, mich mit der Nase drauf gestoßen zu haben.

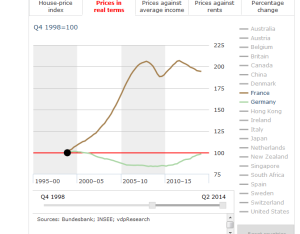

Das folgende Bild zeigt die Periode seit Euro-Start für Deutschland und Frankreich. Die Grafik macht klar, dass die realen Preise in Frankreich seit der Einführung des Euro-Buchgelds doppelt so stark gestiegen sind wie in Deutschland (hundert Prozent Differenz). Dazu ist zu sagen, dass das Missverhältnis schon einmal größer war und dass Deutschland während der vergangenen vier Jahre aufgeholt hat (siehe oben).

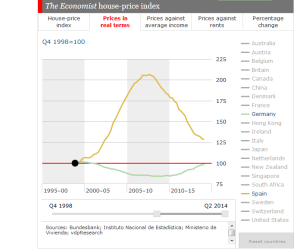

Die interaktive Grafik des Economist hat den Vorteil, dass sie auf wirklich langen Zeitreihen aufbaut. Man kann sich daher die Immobilienpreisentwicklung in den 20 Jahren vor dem Euro aussehen. Das Resultat sieht so aus:

Dieser Graph endet absichtlich vorzeitig, am Punkt der stärksten Annäherung zwischen den beiden Linien. Die Botschaft lautet: Ohne gemeinsame Währung und Zentralbank sind deutsche und französische Immobilienpreise bei weitem nicht so eklatant auseinandergedriftet wie mit gemeinsamer Währung und Zinspolitik. Am Punkt der größten Differenz, Anfang der 1990er, sind die beiden Kurven mehr als 30 Punkte voneinander entfernt – ein Drittel der heutigen Entfernung.

Dieser Graph endet absichtlich vorzeitig, am Punkt der stärksten Annäherung zwischen den beiden Linien. Die Botschaft lautet: Ohne gemeinsame Währung und Zentralbank sind deutsche und französische Immobilienpreise bei weitem nicht so eklatant auseinandergedriftet wie mit gemeinsamer Währung und Zinspolitik. Am Punkt der größten Differenz, Anfang der 1990er, sind die beiden Kurven mehr als 30 Punkte voneinander entfernt – ein Drittel der heutigen Entfernung.

Das ist ein seltsamer Befund, denn schließlich haben sich die Zinsen bis zur Euroeinführung fast ganz angenähert und nach 1999 waren ihre Bewegungen überhaupt ununterscheidbar. Die fraglichen Immobilien waren von ein- und demselben Typus und befanden/befinden sich in einem gemeinsamen Binnenmarkt, wo dieselben Regeln gelten. Warum also ist eine Sorte heute doppelt so teuer wie die andere ?

***

Nun, unter normalen Umständen ist die Kreditlandschaft von entscheidender Bedeutung für den Wert von Immobilien. Das rührt daher, dass Immobilien in Relation zum laufenden Einkommen so teuer sind, dass sie nur im Ausnahmefall bar bezahlt und in einem einzigen Kaufvorgang erworben werden. Im Regelfall benötigt der Käufer Kredit. Ist zu wenig davon vorhanden oder ist er zu teuer, gibt es nur geringe kaufkräftige Nachfrage und das macht sich in den Preisen bemerkbar.

Hier ist eine von der Banque de France stammende Grafik über die jährlichen Wachstumsraten für Immobilienkredite an Privatpersonen. Sie sind bis ins Jahr 2012 kaum jemals unter die 5 Prozent-Marke gefallen und haben vor dem Ausbruch der Krise bis zu 15 Prozent erreicht.

Und jetzt eine kleine Tabelle mit den von französischen Banken an Private vergebenen Kreditvolumina für Wohnungszwecke. Die Daten stammen ebenfalls von der BdF.

Und jetzt eine kleine Tabelle mit den von französischen Banken an Private vergebenen Kreditvolumina für Wohnungszwecke. Die Daten stammen ebenfalls von der BdF.

| 1998/12 | 235,56 | |

| 2014/03 | 817,79 | + 247,2 % |

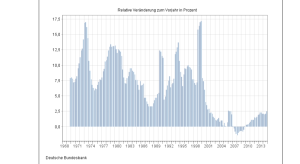

Im Vergleich dazu Angaben der Bundesbank. Die Kategorien decken sich nicht zu 100 Prozent, sind aber ähnlich genug, um einen Vergleich unbedenklich zu machen. Die erste Grafik zeigt, wie die deutsche Kreditvergabe mit der Einführung des Euro praktisch stranguliert wurde – von jährlich fünf bis sieben auf null bis zwei Prozent (seltsamerweise scheint es ein Jahr Verzögerung gegeben zu haben). Das ist auch deswegen interessant, weil man nicht wirklich behaupten kann, dass das Wachstum der deutschen Immo-Kredite vor dem Euro überschießend gewesen wäre. Die alte Bundesbank steht nicht gerade im Ruf, eine Serientäterin in Sachen Blasenbildung zu sein. ![]()

Erst ab etwa 2010 zieht das deutsche Kreditwachstum wieder ein wenig an.

Hier sind die bei den in Deutschland tätigen Banken ausständigen Kredite für den Wohnungsneubau. (Quelle: Monatsberichte). (Die Verschiebung des Vergleichszeitraums um ein Jahr hat den Grund, dass 1998/12 noch in DM berichtet wurde.)

Hier sind die bei den in Deutschland tätigen Banken ausständigen Kredite für den Wohnungsneubau. (Quelle: Monatsberichte). (Die Verschiebung des Vergleichszeitraums um ein Jahr hat den Grund, dass 1998/12 noch in DM berichtet wurde.)

| 1999/12 | 991,3 | |

| 2014/03 | 1.160,3 | + 17,0 % |

Alles (un)klar ?

***

Deutschland und Frankreich sind in Sachen Immobilien zwei Gesichter der Eurozone. Dem deutschen Gesicht ähnelt beispielsweise das österreichische (in etwas abgemilderter Form). Es ist durch geringes Kreditwachsatum und stagnierende Preise gekennzeichnet. Das belgische sieht dagegen dem französischen Antlitz gleich: hoher Krediteinsatz und hohe Wertsteigerungen, aber keine geplatzte Immo-Bubble.

Ein weiteres Gesicht ist Spanien (zum Vergleich dazu noch einmal Deutschland). Hier der Graph aus dem Tool des Economist:

Und hier eine Tabelle mit den aufrechten Kreditvolumina der Banken für Wohnzwecke. Quelle sind die Monatsberichte des Banco de Espana.

| 1998/12 | 117,5 | |

| 2014/03 | 576,5 | + 390,6 % |

Der kastilianische Peak Crédit wurde 2008 erreicht. Das Modell unterscheidet sich vom französisch-belgischen durch seine stärkere Steigerung des Kreditvolumens sowie durch den Umstand, dass die Blase tatsächlich geplatzt ist. Dies verursacht seither unerträgliche Schmerzen - obwohl das offizielle deleveraging bisher unglaublich niedrig ausgefallen ist (von 2008 bis Q1 2014 ging das Kreditvolumen um nur acht Prozent zurück). Die irische sieht der spanischen Krise zum Verwechseln ähnlich. Die spanisch-irische Krise ist das erste Gesicht der Eurokrise.

***

Es gibt weitere wesentliche Unterschiede zwischen dem Typus der spanisch-irischen und dem der französischen Krise – fast könnte man sagen: die beiden “Krisen” haben nur wenig gemeinsam.

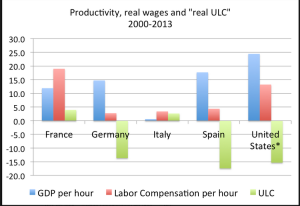

Um das entsprechend würdigen zu können, sollte man sich einen kürzlich erschienenen Aufsatz des portugiesischen Professors Antonio Fatas durchlesen. Fatas beschäftigt sich hier mit den unterschiedlichen Entwicklungen im industriell-gewerblichen Sektor seit dem Beginn des Euro. Konkret geht es um Löhne, Produktivität und Lohnstückkosten. Seine zentrale Diagnose findet sich in folgender Tabelle, die sich – noch einmal – hier findet. Ich erlaube mir, das für meine Argumentation einfach isoliert zu “zitieren”. Es befindet sich in der public domain und lädt zur Diskussion ein.

Diese Grafik hat eine ungeheure Aussagekraft. Sie besagt zuerst, dass Spaniens produktiver Sektor im Euro genauso “fit” geworden ist wie der deutsche und dass die geringfügig höheren Lohnsteigerungen durch eine geringfügig höhere Produktivitätssteigerung ausgeglichen wurden. Zusammen mit den vorangegangenen Beobachtungen bedeutet das: Die iberische Krise ist keine “südeuropäische”. Sie ist auch keine französische. Sie ist nichts als eine Finanzkrise, die aus einer geplatzten Immobilienblase entstanden ist.

Die zweite Krise der Eurozone ist die französische. Ignorante Parteigänger der Gallier könnten an dieser Stelle einwerfen: “Wovon sprichst du eigentlich ? Welche Krise ? Die Immobilienpreise sind schön gestiegen und trotz Krise oben geblieben. Unsere Konsumentenpreisinflation war niedrig wie in Deutschland, aber unsere Reallöhne sind ordentlich gewachsen – viel stärker als bei den boches !”

Nun, das ist insofern richtig, als es bis heute in Frankreich keine offenen Krisensymptome wie in Spanien oder Italien gibt. Die Frage ist nur warum – und ob ein solcher Zustand ohne das (weitere ?) einseitige und parteiische Eingreifen von Politik und Zentralbanken aufrechterhalten werden kann.

Die dritte Krise der Eurozone ist die deutsche. Nun kann man mit sehr guten (sehr viel besseren) Argumenten bestreiten, dass Deutschland tatsächlich in einer Krise ist. Man könnte mit sehr guten Gründen sagen: Deutschland hat (mit Ausnahme seines Exportsektors) keinen boom erlebt und muss daher jetzt auch durch keinen bust. Ökonomisch gesehen befindet sich Deutschland höchstens in einer Wachstumskrise (die nur zum kleineren Teil auf die ausfallende Nachfrage “aus dem Süden” zurückgeht).

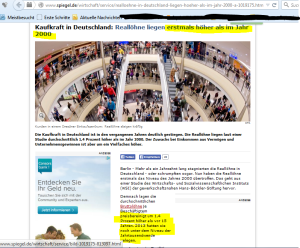

Nicht-nationalökonomisch betrachtet, gibt es in Deutschland seit Beginn der Eurozeit aber sehr wohl eine Krise – jedenfalls würde heute eine große Mehrheit der Deutschen hartnäckig auf so einer Diagnose bestehen. Zum Beispiel die “Untergruppe” der Lohnempfänger, siehe: Reallöhne 2014 erstmals höher als 2000.

Auch die teutonischen Immobilienbesitzer würden ohne weiteres eine solche Diagnose unterschreiben (um gar nicht erst von den deutschen Steuerzahlern anzufangen).

Noch heute ist das Immobilienvermögen der Deutschen (relativ) geringer als zum Eurobeginn – und das hat zweifellos etwas mit der von der EZB forcierten Kreditvergabe zu tun. Zur Erinnerung noch einmal der Vergleich zwischen deutschen und französischen Immobilienpreisen. Diese Grafik stammt, wie gesagt, vom Economist.

Es gibt in der Eurozone wenigstens noch zwei weitere Krisentypen. Da ist, viertens, die echte südeuropäisch-italienische, zu der vielleicht auch Griechenland gezählt werden muss. Dabei handelt es sich um eine Kombination aus Überschuldung des Staats und aus einer Krise der Wettbewerbsfähigkeit. Fünftens geht es um Südost-/Osteuropa. Das kann nominell nicht zur Eurokrise gezählt werden (kaum eines der betroffenen Länder zahlt mit der Gemeinschaftswährung). Nummer fünf gehört ohne jeden Zweifel dennoch zum Thema.

Trotzdem kann/ will ich hier nicht auf die letzten beiden Krisentypen eingehen. Dieses Posting ist schon ohne vier und fünf rettungslos ausgeufert.

***

Die Schlussfolgerungen, die ich aus dem oben Gesagten ziehen würde, sind – ohne spezielle Reihenfolge – folgende:

Es gibt für Deutschland keine besonderen wirtschaftlichen Gründe, in dieser Eurozone zu bleiben. Die Vorteile, die sich für die deutschen Exporteure ergaben, wurden durch die Nachteile für die Steuerzahler (Euro-Garantien), Lohnempfänger (Reallöhne) und Immobilienbesitzer (Wertentwicklung) mehr als “überkompensiert”. Ganz besonders schwach, ja massiv eigenschädlich, hat die deutsche Wirtschaftspolitik auf die Kreditblasenschlägerei der EZB reagiert. Für Frankreich gibt es dagegen keinen wirtschaftlichen Grund, diese Eurozone zu verlassen.

Für eine aktive Kreditblasenschlägerei der EZB existieren bis 2008 freilich nur wenige erkennbare Anzeichen: Die Basisgeldmenge wurde kontinuierlich um “verantwortliche” fünf bis zehn Prozent pro Jahr ausgeweitet und die EZB-Zinspolitik wirkt eigentlich auch nicht dezidiert “schaumschlägerisch”. Doch dieser Eindruck täuscht. Die Bubbles, die auf der einen Seite entstanden sind und die kreditmäßige Aushungerung Deutschlands auf der anderen Seite fanden unter den Augen der Europäischen Zentralbank statt.

Es ist wahr, dass nach außen immer gleiches Recht für alle gegolten hat. Es gab nominell die selben Leitzinsen, die selbe monetäre Basis und für die Banken der Zone (fast) dieselben collateral und reserve requirements.

Dennoch sorgten die Geschäftsbanken mit einer extrem uneinheitlichen Kreditvergabe für extrem ungleiche Entwicklungen. Ist halt der Markt, könnte man achselzuckend sagen. Oder: die unterschiedliche Mentalität. Oder: die Zinsen, die für die einen stärker gefallen sind als für die anderen.

Letzeres mag z.B. für die Bubbles in Griechenland und Spanien stimmen. Aber es erklärt nicht das konträre Muster bei den deutschen und französischen Wohnungskrediten und auch nicht, warum die spanische Immo-Blase geplatzt ist, die französische aber nicht.

EZB-kritische Bankwissenschaftler wie der Deutsch-Brite Richard Werner glauben übrigens, dass die EZB über der Öffentlichkeit unbekannte Instrumente verfügt, mit denen sie Umfang und Richtung der Kreditvergabe in den einzelnen Euroländern lenken kann.

Mit diesen Werkzeugen habe die Zentralbank die Kreditvergabe der kommerziellen Banken in den nachmaligen Krisenländern massiv ausweiten können – bis auf das 20-Fache der erwarteten gesamtwirtschaftlichen Wachstumsrate. „Sie hat die massive Kreditblase in der europäischen Peripherie – einen Ring aus Feuer – angefacht und dadurch ‘heimliche Regionalpolitik’ betrieben”, schrieb Werner 2010. Gleichzeitig habe man aber die Kreditvergabe in Deutschland abgewürgt.

D’accord, das sind keine “Beweise” – aber Beweise gegen juristisch immune Verdächtige, die durch wasserdichte Geheimhaltungsvereinbarungen geschützt sind und die darüber hinaus mögliche Belastungszeugen ruinieren können, sind immer so eine Sache… Ein schlechtes Erklärungsmuster für die Entwicklung der Eurozone ist die Werner-Hypothese jedenfalls nicht.

Die oben geschilderte, verschämte Schaumschlägerei hat, wie erwähnt, unter den Bedingungen der finanziellen Stabilität sowie einer moderaten graduellen Ausweitung von M0 stattgefunden. Über den monetären Transmissionsmechanismus (Kreditkanal) war es dennoch möglich, bei den einen Vermögensblasen zu erzeugen (und erhalten), während man bei den anderen selbst moderate Asset-Preissteigerungen unterbinden konnte. Was sagt uns das für die bevorstehende Geldschleusenöffnung durch die EZB ?

Ich würde auf die Schnelle raten: Keine größere Geldentwertung bei den Gütern des täglichen Bedarfs, aber extrem ungleich verteilte Vermögensblasen zugunsten der von der EZB/Fed protegierten Assets. Top!?

Bild: Wikimedia Commons, Gemälde von Jean-Baptiste Siméon Chardin

Comments are closed, but trackbacks and pingbacks are open.