Europa ist – vergleichbar etwa mit Festland-China - maximal auf “fossile Brennstoffe”, speziell (importiertes) Erdöl angewiesen. Sich jung und/oder modern wähnende Traumtänzer wollen das nicht wahr haben, obwohl die folgenden Zahlen (und Formulierungen) seit Jahrzehnten auf dem Tisch liegen; zumindest dem Grunde nach – die “jüngsten Zahlen” vielleicht nicht. Folgend soll versucht werden, was bisher keinem aktuellen Journaille-Produkt zu entnehmen war. Das “Big Picture” einer großen Abhängigkeit, auf Basis der vergangene Woche erschienenen 73. Ausgabe der “Statistical Review of World Energy” – siehe u.a. hier und hier.

Europa ist – vergleichbar etwa mit Festland-China - maximal auf “fossile Brennstoffe”, speziell (importiertes) Erdöl angewiesen. Sich jung und/oder modern wähnende Traumtänzer wollen das nicht wahr haben, obwohl die folgenden Zahlen (und Formulierungen) seit Jahrzehnten auf dem Tisch liegen; zumindest dem Grunde nach – die “jüngsten Zahlen” vielleicht nicht. Folgend soll versucht werden, was bisher keinem aktuellen Journaille-Produkt zu entnehmen war. Das “Big Picture” einer großen Abhängigkeit, auf Basis der vergangene Woche erschienenen 73. Ausgabe der “Statistical Review of World Energy” – siehe u.a. hier und hier.  Das früher von BP publizierte Datenwerk ist heuer zum zweiten Mal unter Schirmherrschaft des Energy Institute heraus gekommen (KPMG und Kearney haben beigetragen). Das Novum ist, dass dabei die Ganzjahreszahlen von 2023 erschienen sind – in einem File, übersichtlich und kostenfrei. Den Beginn macht Erdöl, Gas und ev. Kohle sollen hier später folgen.

Das früher von BP publizierte Datenwerk ist heuer zum zweiten Mal unter Schirmherrschaft des Energy Institute heraus gekommen (KPMG und Kearney haben beigetragen). Das Novum ist, dass dabei die Ganzjahreszahlen von 2023 erschienen sind – in einem File, übersichtlich und kostenfrei. Den Beginn macht Erdöl, Gas und ev. Kohle sollen hier später folgen.

Der erste Punkt ist, dass beim sg. alten Kontinent seit langem eine Diskrepanz zwischen eigener Ölförderung und Verbrauch besteht – eine Diskrepanz, die Jahr für Jahr wächst und die inzwischen groteske Ausmaße angenommen hat.

Wie den Seiten 25 und 26 der neuen Statistical Review zu entnehmen ist, hat Gesamt-Europa (inklusive N, UK und Türkei) im vergangenen Jahr pro Tag 13,9 bzw. 14,4 Millionen Barrel “Oil” verbraucht (die um Flüssig-Gas vermehrten “C&C” machen in diesem Fall etwa 86 Prozent von definitorischem Öl, also “all liquids” aus; “Produkte” gibt’s wg. “Raffineriegewinnen” noch einmal um einen Hauch mehr, potzblitz).

Gleichzeitig produziert Europa nach dieser Statistk aber nur 3,2 Millionen unverarbeitete Barrel (S.21)

Schon das klingt schlimm, weil die Eigenförderung hier nur 23 Prozent erreichen würde

- das ist aber bei weitem nicht die ganze Wahrheit, denn die Eigenförderung Kontinentaleuropas beträgt faktisch weniger als vier Prozent seines Verbrauchs.

Die Feinheiten der Öl-Statistik

Um diese scheinbare Widersprüchlichkeit aufzuklären, ist ein kurzer Ausflug in’s bizarre Reich der Statistk vonnöten.

Die für “Total Europe” verzeichnete eigene Ölproduktion beinhaltet nämlich auch jene von Norwegen und UK, beide große bzw relativ große Förderländer. Norwegen hat 2023 mehr als zwei Millionen Barrel pro Tag erzeugt (C&C plus NGL) und das Vereinigte Königreich 0,7 Millionen (wieder S.21).

Zieht man nun die Produktion von N und UK – beide keine EU-Mitglieder – von den für “Total Europe” verbuchten ca. 3,2 Millionen Barrel ab, kommt man auf “heiße” 0,488 mmbd,

was etwa 3,4 Prozent des europäischen Verbrauchs an “Pseudo-Erdöl” entspricht.

Man könnte freilich auch sagen:

0,5 Prozent der weltweiten “Öl”produktion (S.21) oder halt

eine vergleichbare Größenordnung bei den “all liquids” (ganz genau kann man es auf Basis dieser Statistik nicht wissen).

Die Statistical Review kennt bei unserem ganz besonderen Saft “all liquids” nur beim Konsum (S.25), nicht aber in der Produktion. Das den “all liquids” ähnlichste Aggregat in der Review ist “Oil”, das im wesentlichen “C&C”, in der Review aber auch NGLs, nicht aber biofuels enthält, die gibt’s bei den “all liquids” – alle Klarheiten beseitigt? ![]() )

)

Erster Exkurs, zweiter Teil:

Ähnlich wie das statistische “Total Europe” nicht gleich “Europa” wie wir es kennen ist, ist das, wozu in der Umgangssprache “Erdöl” gesagt wird, aber nicht gleich “wirkliches Erdöl”,

das bisher statistisch am ehesten Crude bzw. Crude mit (Feld-) Kondensaten (“C&C”) – nicht aber NGL – entsprechen würde.

Ein erster Einstieg in dieses technisch anspruchsvolle Thema findet sich hier, genauer: im Gespräch zwischen Art Berman und Nate Hagens.

“All Liquids”, zu deutsch: “alle Flüssigkeiten” ist die “breiteste Kategorie”. All oder Total Liquids beinhalten Safterl aus der Gas-Produktion (“NGL”), synthetische Treibstoffe (z.B. aus Kohle) und auch Bio-Treibstoffe aus dem Anbau diverser Energiepflanzen.

NGLs und biofuels spielen real zwar nur eine eher marginale Rolle

- zum “Augenauswischen” und “FUD”, taugen sie aber allemal.

Nun kann kein Mensch etwas mit purem Rohöl anfangen (auch nicht mit Pseudo-Öl)

- um nützlich zu sein, muss dieses erst einmal verarbeitet werden.

Erst in (Öl-)Raffinerien entstehen Treibstoffe für Millionen “interne Verbrennungsmotoren”, aber z.B. auch die Ausgangsprodukte für diverse Kunststoffe, wie beispielsweise die Borealis sie braucht.

Letzteres ist auch der Grund, warum Gesellschaften/Wirtschaften wie die unsrigen leichtes Crude, Feld-Kondensate oder NGLs durchaus verwenden können: Man kann mit ihnen zwar kaum oder gar keinen Diesel herstellen

- Benzin, Plastik und andere Kunststoffe aber sehr wohl.

Öl-Produkte

Eigentlich hat Europa reichlich Raffinerie-Kapazität, theoretisch 14,9 Millionen Barrel pro Tag (mmbd; Seite 31). Das ist mehr als die Menge an zur Verfügung stehendem “Öl”, was wohl auf sg. Raffineriegewinne zurückzuführen ist (siehe oben).

Europa importierte im vergangenen Jahr “brutto” 12,811 mmbd “Öl” und exportierte 2,34 mmbd, war mithin ein “großer Nettoimporteur” von definitorischem unverarbeitetem Öl in Höhe von knapp 10,5 mmbd (dazu S.33). Dazu wurden noch diverse “Produkte” im-/exportiert.

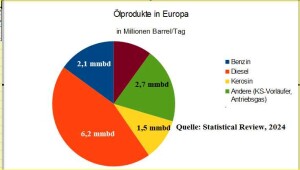

Seite 28 verrät uns, welche “Ölprodukte” 2023 in Europa konsumiert wurden (brutto, d.h. inklusive re-exportierten “Produkten”): ganz viel Diesel (6,2 mmbd) und 2,1 Millionen Fass Benzin (pro Tag).

Das “wg. Klima” laufend gehypte Kerosin hat in “Europa” bloß einen Anteil von etwas über 10 Prozent, was sich mit etwa sieben Prozent weltweit vergleicht (siehe pp. 28 und 29).

Ohne die europäischen knapp 1,5 mmbd bagatellisieren zu wollen

- aber Flugbenzin macht das weltweite CO2-Erwärmungkraut auch nicht wirklich fett. ![]()

Folgend die bereits “über dem Falz” gezeigte Tortengrafik zum Thema (alle Angaben Review ’24, Seite 28):

Das meiste davon entsteht in den europäischen “Schwechats”, knapp 200 Millionen Tonnen raffinierte Produkte wurden 2023 aber importiert (Seite 35). Das entspricht rechnerisch immerhin etwa vier Millionen Barrel pro Tag (7,33 Barrel pro Tonne, 360 Rechen-Tage).

Damit stellen auch Produktenimporte einen erklecklichen Anteil am europäischen (Brutto-)Verbrauch von Treibstoffen.

Hat sich die Zusammensetzung von Europas Ölprodukte-Mix in den vergangenen Jahren verändert?

Auf den ersten Blick nicht besonders stark.

Speziell die kritische Dieselversorgung – wohl der heikelste Punkt – ist in den vergangenen 11 Jahren “richtungslos volatil” gewesen.

Ausweislich S.28 hat “Europe” im vergangenen Jahr etwa gleich viel Diesel verbraucht wie 2013 (6,181 mmbd gegenüber 6,173 mmbd). Damit ist die hier mehrfach thematisierte Diesel-Krise in der Review nicht sichtbar, überregional jedenfalls.

Die Russen-Lücke

Es sieht nur so aus, als würden die “europäischen Strafmaßnahmen” gegen die RF und der bedingungslos scheinende EU-Proisraelismus im Gaza-Krieg dazu führen, dass mehr als 40 Prozent der Ölflüsse von vor 2021weg gebrochen sind bzw. jetzt weg brechen.

- aus vordergründig “politischen Gründen”.

Der Vergleich mit vor zwei Jahren zeigt, dass Russland 2021 138,7 Millionen Tonnen sg. Crude nach “Europa” geliefert hat, andere “GUS-Staaten im Orbit Russlands” weitere 67 Mio. Tonnen (Statistical Review 2022, S. 27) Das waren 29,7 Prozent von allen Einfuhren von außerhalb der Region allein aus Russland und weitere 14,3 Prozent aus der GUS.

Bei den “Ölprodukten” – aus dem Osten meist Diesel – zeigt 2021 ein ähnliches Bild. Russland lieferte 2021 noch 75,9 Millionen Tonnen nach “Europa” und die weiteren GUS-Staaten kamen auf 13,9 Mio. Tonnen (Statistical Review, S.27).

Das machte bei insgesamt 197,5 Mio. Tonnen importierten “Produkten” einen russischen Anteil von 38,4% aus und weitere 7 Prozent von anderen GUS-Staaten.

“Interregionale Export-Anteile” von 15 – 20 Prozent hatten schon damals Lieferungen aus dem “Mittleren Osten”, wobei die weitaus größten Mengen aus dem Irak und Saudi-Arabien stammten (wie auch 2023).

- kumuliert 16,5 Prozent oder 77 mmto bei “Rohöl” und 13,7 Prozent bei den “Produkten” (sofern dieser Blogger richtig gerechnet hat; ein großer Teil der mittelöstlichen “Produkte” dürfte damals aus Kunststoff-Vorläufern bestanden haben).

“Fast forward” ins Jahr 2023.

Wie die unten “abgedruckte” Tabelle mit Zahlen von durch “Europa” importiertes, NGL-verbessertes Crude allein aus den Reviews 2022 und 2024 zeigt,

hat der Ausfall der Russischen Föderation binnen zwei Jahren eine Lücke von jährlich gut 100 Millionen Tonnen (um nicht näher definierte “Kondensate” vermehrtes) Rohöl hinterlassen (ob diese Lücke als Folge der sg. Sanktionen entstand, oder auf andere Lieferunterbrechungen zurück zu führen ist, soll offen bleiben).

Diese Lücke wurde hauptsächlich durch die USA, den “Mittleren Osten” und “Lateinamerika südlich von Mexiko” (Maduro, winke,winke!) gestopft und auch traditionelle Lieferanten in- (N) und außerhalb der Region (Afrika) trugen ein wenig bei. Sogar “andere GUS-Staaten” gaben ihr Scherflein.

Hier nun eine – nicht vollständige – Tabelle, deren Zahlen aus den Reviews 2022 und 2024 stammen. Damit die Chose nicht zu transparent wird, ist die Einheit diesmal Millionen Tonnen pro Jahr, was aber wurst ist, wenn – wie geschehen – die Bezugsgröße ausgewiesen wird. 100 Millionen Tonnen pro Jahr entsprechen etwa 2 Millionen Barrel pro Tag.

| 2021 | 2023 | ∂ in mmto | ∂ % | |

| RF | 138,7 | 32,4 | -106,3 | -76,6% |

| “other CIS” | 67,0 | 72,7 | +5,7 | +8,5% |

| USA | 51,4 | 80,4 | +29,0 | +56,4% |

| “S/C LA” | 11,2 | 18,2 | +7,0 | +62,5% |

| “Middle East” | 77,1 | 100,5 | +23,4 | +30,4% |

| “North Africa” | 57,8 | 56,5 | -1,3 | -2,2% |

| “West Africa” | 51,7 | 56,9 | +5,2 | +10,1% |

Eine allfällige restliche Lücke ist aus den Review-Zahlen nicht rekonstruierbar oder aber (kumuliert) in kleineren Import/Exportzahlen versteckt (z.B. bei Kanada, Mexiko).

Mit den in der Review berücksichtigten, oben angeführten “größeren Posten werden jedenfalls “nur” 69 der 106,3 Millionen Tonnen der “russischen Lücke kompensiert.

Dieser Blogger interpretiert diese Zahlen so, dass es “wem auch immer” 2023 gelungen ist, die durch “Sanktionen” oder Lieferboykott gerissene “Russenlücke” vorübergehend zu stopfen, wobei die bei weitem größten “Krisengewinnler” US-Exporteure waren (und in deren Schlepptau Exporteure aus Lateinamerika südlich von Mexiko).

Weil US-Schieferöl, das geologisch hinter diesem Exportboom stand, aber zu “leicht” ist, um den für Europa besonders wichtigen Diesel zu erzeugen, wurde das von Europa importierte shale oil ausbalançiert, und zwar

- durch schwerere Crude-Sorten aus “Mittelost” und “Lateinamerika südlich von Mexiko” und

- durch zusätzliche “Mitteldestillat-Produkte” von der Arabischen Halbinsel und Indien (beide zusammen, Middle East and India, haben 2023 – gegenüber 2021 – mehr als 40 Millionen Tonnen zusätzliche “refined products” nach Europa geliefert). Das würde auch erklären, warum es in Europa 2023 keine überregionale Dieselkrise gab, obwohl die US-Ausfuhren, die neuen “Champions”, so leicht sind.

Weder die Zahlen in der Review noch der Augenschein sprechen dafür, dass ein größerer Dieselmangel 2023 die “Arbeitspferde” der europäischen Wirtschaft oder die idividuelle private Mobilität beeinträchtigt hätten.

Das muss freilich nicht so bleiben.

Wie sieht nun die Öl-Zukunft Europas aus?

Hier sind Menschen wie dieser Blogger auf mehr oder weniger rationale Mutmaßungen angewiesen, die nur dann eintreffen werden, wenn es keinen unerwarteten “game changer” gibt wie Z.B., dass russisches Erdöl doch noch ein paar Jährchen nach Europa fließt, aus welchen Gründen immer.

Der wichtigste Faktor ist, erstens, die weitere Entwicklung in den USA.

Hier geht es um die Permian und Uinta Basins, die Ergiebigkeit der dortigen shale oil-Vorkommen, die Investitionen in deren Erschließung bzw. deren Finanzierung, sowie in Transportwege z.B. an die Golf-Küste mit ihren Export-Fazilitäten, aber auch um politische Weichenstellungen wie z.B. die Präsidentenwahlen im kommenden November.

Abhängig von diesen Sub-Faktoren könnte die US-amerikanische shale oil hausse auch für Europa noch 1 – 3 Jahre andauern, obwohl

eine nennenswerte Steigerung der gut 80 Millionen Tonnen vom vergangenen Jahr wohl kaum mehr drin ist – selbst wenn Uinta deutlich mehr liefern sollte als heute zu erwarten und die Finanzierung einer Leitung/Anbindung zum Golf klappt.

Eine Rückkehr von Russland auf den europäischen Ölmarkt ist, zweitens, weder aus depletion-, noch aus politischen Gründen zu erwarten.

Die Talfahrt der russischen Ölexporte nach “Europa” während der vergangenen zwei Jahre spricht jedenfalls Bände: 138,7 Mio. Tonnen Crude (2021), 116,9 Mio. Tonnen (2022) und vergangenes Jahr 32,4 Mio. Tonnen. Man darf erwarten, dass die russischen Öl-Lieferungen heuer erneut zurück gehen und dass diese im”Endstadium” gegen Null tendieren.

Damit müssten praktisch alle russischen Öl-Lieferungen, die vor 2022 in Europa einen etwas 30-prozentigen Anteil an den Öl-Einfuhren hatten, längerfristig ersetzt werden.

Analoges gilt, drittens, auch für die Importe aus “Mittelost”. Auch diese Länder mögen tiefere “geologische” Probleme haben, die Huttis, die die Meerenge zwischen Jemen und Dschibouti kontrollieren, sind medial freilich präsenter.

Diese Jemeniten haben erst Ende 2023 begonnen, auch Öltanker zu attackieren, die durch den Suez-Kanal ins Mittelmeer wollen, weswegen “Europa” vergangenes Jahr noch beachtliche gut 100 Mio. Tonnen Crude aus dem Mittleren Osten bekommen hat – so viel wie schon lange nicht mehr (oder überhaupt noch nie).

Für diese Tanker, die noch innerhalb der Straße von Hormuz beladen werden, gibt es keine Ausweichroute außer die doppelt so lange ums Kap der Guten Hoffnung und durch die Straße von Gibraltar

- weswegen auch diese Lieferungen verdammt scheinen, das Schicksal der russischen zu teilen, noch ungeachtet der Reserven-Situation am Arabischen bzw.Persischen Golf.

Im letzten Vorsanktions-Jahr, 2021, machten diese Mengen noch gut 77 Mio. Tonnen oder 16,5 Prozent der “europäischen” Einfuhren aus, was die nachhaltig zu kompensierende Lücke auf gut 45 Prozent oder mehr als 200 Mio. Tonnen schwellen lässt.

Ein solch klaffendes Loch zu “verarzten”, traut dieser Blogger niemandem zu.

Auch und schon gar nicht, viertens, den afrikanischen Lieferanten Europas, die zwar nicht durch den Bab-el-Mandeb müssen, die aber über ihre eigenen geologischen und politischen “Themen” sowie einen “youth bulge” verfügen (Algerien, Nigeria; siehe auch das “Export Land Model” Jeffrey Browns).

Für Norwegen mag Letzteres zwar nicht zutreffen, die West-Wikinger führen aber auch einen wenig aussichtsreichen (Abwehr-) Kampf gegen die geologische Erschöpfung in der Nordsee und tun sich schwer, sich noch ein paar Millionen Tonnen Öl oder Milliarden Kubik Gas aus den Rippen zu leiern.

So, und jetzt ist es genug. Selber recherchieren!

Comments are closed, but trackbacks and pingbacks are open.