Der Startschuss für die neuen Finanzinstitutionen der BRICS-Staaten wird weithin als Anfang vom Ende des Dollar-Systems gesehen. Das ist nur der Fall, wenn hinter den neuen Finanzinstitutionen mehr steckt als bisher bekannt geworden.Unbekannt ist z.B., welche Rolle Gold im BRICS-IWF spielen wird.

„Eine welterschütternde Entwicklung“ ist beim soeben abgehaltenen BRICS-Gipfel sichtbar geworden, ein „neues Modell für einen produktiven Kapitalismus – im Gegensatz zum Casino-Kapitalismus des Westens“, meint etwa ein aus Brasilien stammender Beobachter von der Linken (!).

Das ist eine sehr optimistische Interpretation. Die News, die in Fortaleza bekannt wurden, betrafen vor allem Pöstchen und Standortfragen der neuen Finanzorganisationen. Alles weitere ist bereits vor einigen Wochen an die Öffentlichkeit gesickert (hauptsächlich über Russland).

Die Selbsttäuschung, mit der die Freunde des aktuellen Finanzsystems ihre zweifellos vorhandeme Angst bekämpfen, äußert sich so: „Ist alles kein Vergleich mit den Bretton Woods-Institutionen – klein, kapitalschwach, eine hilflose Geste.“

Abgesehen davon, dass sich Entwicklungsbank und Währungsfonds der BRICS in der heute geplanten Form nur an fünf Länder mit zusammen einem Fünftel des Welt-GDP richten und dass die beiden über keine 188 Mitgliedsstaaten verfügen (und keine 70 Jahre Zeit hatten, Kapital einzusammeln) – der Einwand ist von den Größenordnungen einfach nicht richtig.

- Wenn die New Development Bank sinnvollerweise mit etwas verglichen werden kann, ist das die IBRD, der Kern der Weltbank-Gruppe. Und die hat mit 40 Mrd.Dollar Eigenkapital knapp 142 Mrd. Dollar Kredite draußen. Die NDB soll in den nächsten fünf Jahren 50 Milliarden Eigenkapital bekommen, Aufstockung geplant. Ist das klein ?

- Der „Stabilitätsmechanismus“ der BRICS, der CRA genannt wird, hat (zunächst) umgerechnet 100 Milliarden Dollar zur Verfügung, 41 von den Chinesen, 5 von den Südafrikanern und jeweils 18 von den drei anderen Ländern. Die Chinesen dürfen im akuten Krisenfall die Hälfte und die Südafrikaner das Doppelte ihres Beitrags „ziehen“.

Nun ist klar, dass diese “Devisen” nicht dazu da sein können, den Zentralbanken bei der Verteidigung ihrer jeweiligen Währung zu helfen – dazu ist die Summe erstens viel zu klein; und zweitens steht es den CBs ohnedies frei, zugunsten eines anderen (BRICS)-Landes am FX-Markt zu intervenieren. Dazu braucht es keine Agreements mit irgendwelchen symbolischen Summen, die die Zuseher vor Ehrfurcht erstarren lassen. Das tun sie sowieso.

Es kann sich also nur um ein Abkommen handeln, das sicherstellt, dass die Staaten ihren (auswärtigen) Zahlungsverpflichtungen auch im Krisenfall nachkommen können. So wie der ESM/EFSF oder eben der IWF.

Die theoretische „Feuerkraft“ des IWF und des ESM liegt tatsächlich beim Sieben- bis Neunfachen des CRA, die Ausgangslage unterscheidet sich etwa gegenüber Europa aber wesentlich: Die Schulden der BRICS-Staaten in ausländischer Währung sind zuletzt zwar stark gewachsen, liegen typischerweise aber „nur“ zwischen 10 und 25 Prozent des GDP, also bei einem Bruchteil des alten Kontinents..

Die BRICS-Finanzminister können sich in Zukunft beim CRA die nötigen Mittel holen (ob dieser “weniger streng” als der IWF ist, wird sich weisen).

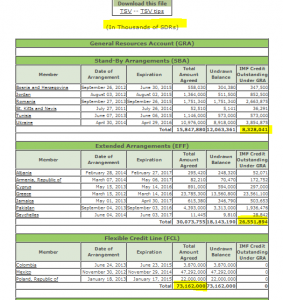

Wie viel hat der IWF aktuell nun verliehen ? 35 Milliarden Sonderziehungsrechte/SZR (zwei Drittel davon an Griechenland). Dazu muss man wohl noch 73 Milliarden SZR der Flexiblen Kreditlinie zählen – Kapital, das sozusagen zur Sicherheit und nur für den Fall des Falles eingeräumt wird. Macht umgerechnet etwa 160 Milliarden Dollar.

Im Vergleich sind 100 Milliarden Dollar durch das CRA für fünf – zwar große, aber im Ausland relativ gering verschuldete – Länder also nicht gar so wenig. Der CRA versteht sich ja als Ergänzung zum IWF, bei dem die BRICS-Länder Mitglied bleiben. Zumindest offiziell sieht der IWF die BRICS-Pläne nicht als Konkurrenz und hat sie als Beitrag zum finanziellen “Sicherheitsnetz” begrüßt.

Vorhang zu und alle Fragen offen

Alles in allem verbleiben große Unklarheiten, Themen, die wesentlich interessanter sind als die Frage, welches Land wann welche Posten besetzen darf. Zum Beispiel:

- Geht es beim CRA ausschließlich um in Dollar (Euro) denominierte Reserven, oder auch z.B. um Gold und wie wird (würde) dieses bewertet (Anschaffungskosten, „Marktwert“) ?

- Hat das CRA vor, sich selbst physisches Gold anzuschaffen (selbst wenn dieses nur aus verlässlich abrufbarem Gold aus den Beständen der fünf Zentralbanken bestünde)? Dem IWF gehören – wie bekannt – 2.800 Tonnen.

- Welche Schlussfolgerungen ziehen die BRICS für die geplante internationale Währungsreform („Reinventing Bretton Woods“) ? Ist der Schluss: „Goodbye visions of an SDR-world currency” korrekt?

- Bietet die Initiative Alternativen in Sachen monetäre Reserven/Settlement von Handelsungleichgewichten an?

Foto: mediaphoto.org, kremlin.ru, Creative Commons

Comments are closed, but trackbacks and pingbacks are open.