Im aktuellen “Goldreport” findet sich eine umfangreiche Analyse eines Silber-Freundes, der ein Sinken der noch immer extrem hohen Gold-Silber-Ratio (GSR) sieht, wobei Knappheiten bei Argentum und (stark) steigende Preise erwartet werden. Beides entspricht auch den Erwartungen dieses Bloggers, aber in einem ganz anderen Szenario. Prämissen und Logik des IGWT-Autors scheinen ihm wenig schlüssig.

Die Rede ist vom Kapitel “Des Silbers Silberstreif” auf den Seiten 249 – 278.

Begonnen wird dort mit dem “Angebot”.

Das sei seit langem tendenziell rückläufig, wegen schrumpfender Investitionen (“CAPEX”), geringerer Sekundärförderung und weniger Recycling-Silber aus der verarbeitenden Industrie (in Zeiten manifester Deflation).

Bei der Nachfrage wird dagegen eine Ära nach der Krise,

Konjunkturbelebung unter inflationären Vorzeichen betont (“goldenes Zeitalter der Produktivität und des Wachstums”), speziell aber der “zusätzliche demand” durch Photovoltaik/Solarstrom,

und natürlich auch die steigende Investmentnachfrage (Barren und Münzen zu Anlagezwecken).

Derzeit sei Silber im Vergleich zu Gold jedenfalls “absurd billig” (GSR von 100 und höher).

Generell – das machen auch die Aussagen bei der Präsentation des neuen Goldreports am Mittwoch deutlich – wird mit einem überproportionalen Anziehen des Silberpreises bei einem Konjunkturaufschwung gerechnet

(IGWT-Autor Valek schätzte die künftige GSR in einem inflationären Szenario bei 20 bis 50 sowie auf 50 bis 80 in “herkömmlicher Inflationsumgebung”).

Auch der Schreiber des IGWT-Artikels verweist auf die historisch niedrigen ratios in den Jahren 2011 (44), 1980 (30) und 1968 (18).

***

Freilich würden – erstens – in einer solchen Umgebung auch wieder mehr Industriemetalle gefördert

- was natürlich auch das Angebot der Minen erhöhen würde (Ag ist oft bloßes Nebenprodukt beim Abbau von von Industriemetallen).

Dazu käme – zweitens – mehr supply über höhere Preise beim Recycling von privat gehaltenem Altsilber.

Von daher stellt sich die Frage, ob in einem BAU-Szenario nach bisherigem Muster nicht mehr frisches Angebot auf den Markt käme (was bei Silber mit seiner deutlich geringeren stock to flow ratio bedeutsamer wäre als bei Gold).

***

Wichtiger noch ist – drittens – ernsthaft zu bezweifeln, dass die energetischen Grundlagen für ein erneutes BAU noch gegeben sind (ein weites Feld, das hier nicht betreten werden soll).

Am derzeitigen Stand der sg. Corona-Krise ist das Angebot jedenfalls deutlich reduziert (wg. “virusbedingter” Schließungen von Minen und Verarbeitungsstätten), während die Nachfrage nach Physischem hoch und wachsend sein soll).

Faktum ist jedenfalls, dass auch im Mai 2020 weltweit der “Retailmarkt von kleinem Investmentsilber” leergefegt ist

- und zwar in einem höchst deflationären Umfeld.

Angeblich gibt es solches Edelmetall noch in Form von 1.000-Unzen-Barren, für Otto & Grete Normalverbraucher freilich unerschwinglich (und nicht “handhabbar”).

Aber auch das ist fragwürdig – vor allem, weil durchaus die Möglichkeit besteht, dass “institutionelle Investoren” das aus der verarbeitenden Industrie kommende Silber bereits “aufgesaugt” haben.

Deutlicher noch als im inflationärem BAU scheint hier das Szenario einer raschen Entwertung der Papiervermögen (inklusive Währungen) zu drohen.

Auf Basis von “wie gehabt” würde dieser Blogger jedenfalls nicht mit einem Sinken des Gold-Silber-Verhältnisses rechnen.

Das legt ein flüchtiger Blick auf zwei Charts nahe – der Grafik “über dem Falz”, die die (ungefähre) GSR in den vergangenen 300 Jahren zeigt,

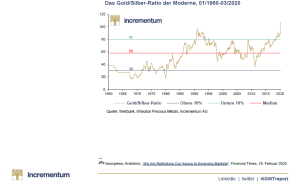

sowie einem Chart aus IGWT 2020 (p. 276), das das Gold-Silber-Verhältnis seit den 1960ern abbildet.

Die zentrale Botschaft: Während sich die vorindustrielle GSR um ca. 15 bewegte (eigentlich schon seit Jahrtausenden),

Die zentrale Botschaft: Während sich die vorindustrielle GSR um ca. 15 bewegte (eigentlich schon seit Jahrtausenden),

legte diese im Fossilzeitalter langfristig zu – um die Wende zum 20. Jahrhundert erst auf 30 und in dessen zweiter Hälfte dann auf 60 und 80.

Warum sollte diese Ratio “ceteris paribus” nicht weiter auf 100 und noch höher klettern?

Grafik: In Gold we Trust 2020, mit freundlicher Genehmigung

Comments are closed, but trackbacks and pingbacks are open.