Der vergangene Winter ist (nicht nur) in Kontinentaleuropa ungewöhnlich mild ausgefallen, das Kapitel “Raumwärme durch Putin-.Gas” ist heute, in den Hundstagen 2023, allerdings gründlich abgehakt. Die Deindustrialisierung, die über das mutwillige Zerreißen der Lieferketten bereits in den Jahren der Pseudo-Seuche begonnen wurde, geht freilich munter weiter. Europa ist eine Art Kanari in der Kohlenmine für ein Schicksal, das einige Jahre später auch den USA und Russland droht. Ein Zwischenstand. Edit: Vorbemerkung gelöscht.

Nach Daten der AGSI-EU sind – sofern ich richtig gerechnet habe – dieser von 1. Mai bis 15. Juli 2023 um knapp 100 TWh oder 27 Prozent weniger Erdgas “buchhalterisch zugeflossen” (“injections”)

und knapp 9 TWh (8.700 GWh) wurden in diesem Zeitraum weniger verbraucht als im Jahr davor (“withdrawals”).

Wenigstens Ersteres ist für diesen Blogger ziemlich eindeutig auf das Ausbleiben der russischen Gaslieferungen zunächst ab dem Dramolett um die Nordstream-Wartung ab Mitte Juni 2022 zurückzuführen.

Aus den von BP bzw. dem Energy Institute im Juni 2023 veröffentlichten Ganzjahres-Zahlen ist die Tragweite der Situation nur sehr bedingt abzulesen (siehe unten).

Die Minder-Entnahmen für 2,5 Monate gemäß AGSI entsprechen, grob kalkuliert, zwar nicht mehr als etwa 840 Mio. m3, die in dieser Jahreszeit (Frühjahr, Frühsommer) weitaus überwiegend für industrielle Zwecke verwendet werden (im Norden gibt es keine Heiz-Saison mehr).

Auch scheint der Withdrawal-Wert auf den ersten Blick und absolut gesehen, nicht allzu viel auszumachen, er läuft, relativ gesehen, aber ebenfalls auf einen Rückgang von an die 30 Prozent hinaus.

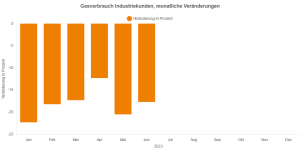

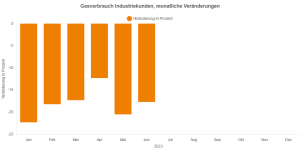

Das ist eine signifikante Größenordnung und stellt das allein auf deutsche Firmenkunden bezogene Säulendiagramm der Bundesnetzagentur (BNA) in den Schatten.

Folgend erneut der Chart der BNA zu den deutschen Monatswerten 2023, bei dem gemäß der CC-Lizenz der Agentur auf jede “Bearbeitung” verzichtet wurde:

Der Bezugszeitraum ist der Schnitt 2018 – 2021, der zwar das “Ausnahmejahr 2020″ enthält, der aber aus mehreren, hier nicht zu diskutierenden Gründen angemessen erscheint.

Zuerst zum Vergleich der absoluten Zahlen:

Der (buchhalterische) Speicher-Wert der AGSI-EU beträgt derzeit etwa 926 TWh, der Jahresverbrauch aber an die 3.800 Terawattstunden

(was sich cum grano salis mit dem von BP verzeichneten Jahresverbrauch 2022 für “Total Europe” von 499 Mrd. Kubikmetern Erdgas decken sollte – TK im AGSI freilich nicht erfasst).

Die von diesem Blogger vorgenommene Aufstellung beruht, wie gesagt, auf (noch verfügbaren) Daten der gesamten AGSI-EU, bei denen mithilfe eines Tabellenprogramms “Injections” und “Withdrawals” zwischen dem ungefähren Beginn der buchhalterischen Befüllung (1. Mai) und Mitte Juli (jüngste Daten für das laufende Jahr) für die Jahre 2022 und 2023 verglichen wurden.

Dieser Zeitraum repräsentiert ein Drittel bis etwa die Hälfte der “buchhalterischen Befüllungssaison”, die sich traditionell auf die Monate von April/Mai bis Oktober/November erstreckt hat.

“Management of Perspective” in Erdgas

Inwieweit die eingekauften, im AGSI verzeichneten Mengen tatsächlich geliefert wurden, entzieht sich freilich der Kenntnis dieses Bloggers.

Klar scheint jedoch, dass diese in den offiziellen Storage- und möglicherweise auch in den Injections-Werten aufscheinen.

Die Entnahmen sind dagegen als reale Abflüsse aus dem AGSI-System zu sehen (primär wohl durch”thermische Verwertung” ![]() )

)

Auch deshalb sind Aussagen zu Füllständen etc., die der Information von Tradern bzw. der Beruhigung der Bevölkerung dienen mögen, in zweierlei Hinsicht zu relativieren.

- Erstens kann es sich bei den Speicherwerten ganz oder teilweise um “Papier-Kubikmeter CH4″ handeln und

- zweitens wird schon wegen der sanktionsbedingt (?) geringeren (buchhalterischen) Anlieferung der jeweilige Abstand zum Storage-Wert des Vorjahres kleiner (siehe Tabelle unten).Trotzdem könnte es sich ausgehen, dass im Frühherbst 2023 die Speicher “zu 100% gefüllt sind”. Da einzelne Staaten wie z.B. das UK aber nur minimale Speicher haben und v.a. die vorhandene Speicher-Kapazität nur etwa ein Viertel des Jahresverbrauchs ausmacht, muss das für europäische Haushalte und Unternehmen nicht viel bedeuten.

- Hier die versprochene Tabelle:

| 1.5. | δ | 15.6 | δ | 15.7. | δ | |

| 2022 | 372,6 | 585,5 | 706,8 | |||

| 2023 | 677,9 | 305,3 | 826,8 | 241,3 | 919,1 | 212,3 |

Das ist ein Anzeichen einer deutlich langsameren Füllung der europäischen Gasspeicher, die nach Meinung dieses Bloggers ihrerseits Folge des sukzessiven Ausbleibens russischen Erdgases ist.

Die Tücken der “Statistical Review”

Die kürzlich veröffentlichten Ganzjahreszahlen der (ehemaligen) BP-Statistik helfen bezüglich der langsamen Deindustrialisierung (Nord-)Westeuropas relativ wenig weiter.

Das hat mehrere Gründe.

- Erstens hat die (operative) Nordstream fast das halbe Jahr 2022 unbeirrt weiter geliefert.

- Zweitens sind die Importe aus Other Europe 2022 auf “mysteriöse Weise” um fast 90 Mrd. m3 in die Höhe gesprungen (vermutlich zum größeren Teil oder zur Gänze russisches Gas).

- Drittens sind die LNG-Einfuhren, wie bekannt, mehr als 60 Mrd. Kubikmeter gestiegen, zwei Drittel davon aus den USA.

- Und viertens hat ganz Europa inklusive der Türkei wg. mildem Winter und Deindustrialisierung um gut 70 Mrd. Kubik weniger als 2021 verbraucht.

Trotzdem wäre eine “Entwarnung” verfehlt, denn

- erstens ist es unwahrscheinlich, dass das Gas der Russischen Föderation und ihrer “Satelliten” nach 2022 wieder nach Europa “zurück kehrt”,

- zweitens haben fast alle medial gehypten “Hoffnungsträger” - mit Ausnahme der LNG-Einfuhren aus den USA – schon 2022 “nicht gehalten”.

- Und drittens ist mehr als fraglich, ob die Lieferungen 2022 aus den Staaten “nachhaltig” oder gar “ausbaubar” sind. Das ist ein kompliziertes Thema, das eigentlich einen eigenen Eintrag rechtfertigen würde - dieser Blogger geht aber davon aus, dass Marcellus am Einknicken und allgemein der Shale Boom in Übersee vor dem Ende steht. Damit wären aber auch die LNG-Exporte zunehmend obsolet.

Geopolitisch oder geologisch?

Der Grund für die Einstellung der russischen Pipeline-Exporte im vergangenen Jahr kann

- (geo)politisch oder

- primär geologisch (sowie in zweiter Linie technologisch und finanziell)

bedingt sein.

Wie bekannt, neigt dieser Blogger der zweiten Variante zu und verweist dabei

einerseits auf bereits 2021 erkennbare Schwierigkeiten hin, die eigenen inländischen ( = russischen) Speicher zu befüllen und

andererseits auf den Umstand, dass die Hälfte der russischen Primärenergie aus Erdgas kommt.

Das ist ein viel höherer Prozentsatz als selbst in den “entwickelten” OECD-Staaten.

Die (längerfristig ohnedies illusorische) Aufrechterhaltung der inländischen Gasversorgung muss daher ein vorrangiges Ziel der russischen Eliten sein.

Aber selbst wenn Moskau tasächlich eine wesentliche aktive Rolle beim “Powerdown” seines westeuropäischen Exportmarkts spielen würde,

wäre Krieg keine adäquate Antwort auf die letztlich unverschuldete frühe Energie-Kalamität im Osten.

Grafik: Bundesnetzagentur, Wikimedia Commons CC BY 3.0 ohne Bearbeitung

Edit, 22.7.2023: Vorbemerkung gelöscht. Mithilfe eines Freundes doch einen Weg gefunden, an die Daten einzelner Länder zu kommen (Danke, G.!) War wohl ein Bedienfehler meinerseits.

Comments are closed, but trackbacks and pingbacks are open.