Trotz kalter Ostern scheint Europa die Heizsaison 2022/23 ohne Versorgungsengpässe bei Erdgas “übertaucht” zu haben und kurzfristig könnte – von den USA ausgehend – der “Spekulantenpreis” weiter fallen. Die auf den Terminmärkten entstehende Futures-Volatilität sollte freilich nur ein paar Arbitrageure interessieren, weniger die Haushalte und Investoren in die Realwirtschaft. Für diese Gruppen müsste eigentlich der Langfrist-Preis von Raumwärme, Warmwasser und Prozesswärme ausschlaggebend sein – was wg. sinkender Eigenproduktion und ausbleibender Russen-Lieferungen freilich wenig tröstlich ist.

Die International Energy Agency, deren Führungspersonal ebenfalls ein paar Flausen im Kopf hat, bringt alle paar Tage immerhin neue Tabellen und Grafiken heraus,

die bisher ungeklärte Sachverhalte erhellen können;

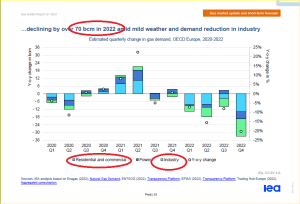

wie z.B.das “über dem Falz” zu bewundernde Säulendiagramm, das – mit roten Ellipsen bearbeitet – der Seite 33 des jüngsten Gas-Marktberichts entnommen ist.

Das Diagramm zeigt die Quellen des Minderverbrauchs in Europa im Jahr 2022, der sich auf gut 70 Mrd. m3 belaufen haben soll

(an anderer Stelle kommt die IEA auf 55 Mrd m3 – ist im “großen Bild” aber egal).

Rückgänge gegenüber 2021 gab es in jedem Quartal, am stärksten jedoch im 4.Vierteljahr, in dem

- das Wetter besonders mild und

- die EU-Selbstmordsanktionen gegen Russland fast alle bereits in Kraft waren.

- (und natürlich sollte man auf diverse Spreng-Schäden z.B. in der Ostsee nicht vergessen).

Wie der Grafik unschwer zu entnehmen ist, stammt der verminderte Gasverbrauch zu fast gleichen Teilen aus dem Bereich “Haushalte und Dienstleistungsbetriebe” einerseits und “Industrie” andererseits.

In beiden Fällen sind, wie eine andere IEA-Grafik zeigt, kleinere Anteile von “fuel switching” und Effizienzgewinne dabei – im Wesentlichen geht der Minderverbrauch des vergangenen Jahres jedoch auf

- geringeren Heiz- (und Air Conditioning-)Bedarf in Wohnungen und Dienstleistungsbetrieben sowie

- auf Produktionsverringerungen in der Industrie zurück. (Wie vielleicht bekannt, sind die industriellen Prozesse nicht oder nur geringfügig saisonal. Dazu kommt übrigens, dass “fuel switching” beispielsweise von Gas zu Strom aus produktionstechnischen Gründen nur teilweise möglich ist.)

Auf der Angebotsseite sind die beiden wohl wichtigsten Entwicklungen des vergangenen Jahres

- das weitgehende Ausbleiben von russischem Pipeline-Gas – aus Gründen, die hier nicht erörtert werden sollen. Laut jüngster Statistical Review von BP lieferten die Russen 2021 167 Mrd Kubikmeter Pipeline-Gas nach Europa. Die Zahlen 2022 werden erst im kommenden Juni publiziert.

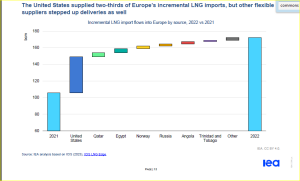

- Die russischen Minderlieferungen ggü. 2021 wurden durch LNG-Mehrlieferungen vor allem aus den USA teilkompensiert. Die IEA beziffert auf Seite 9 die LNG-Mehrlieferungen nach Europa auf 66 Mrd., wovon 43 Mrd. m3 aus den USA gekommen sein sollen. Das war für die amerikanischern Exporteure zweifellos ein gutes Geschäft – das freilich noch besser hätte ausfallen können, hätte es in Freeport nicht gebrannt. Katar und Ägypten lieferten jeweils 5 Mrd. m3 mehr (wie oben bereits “regasifizierte Normal-m3″)

Nun sind 170 Mrd. bzw. 66 Mrd. Kubikmeter LNG mehr “nicht nichts” – aber auch nicht “die Welt”:

- Es ist etwas weniger als die Menge an Pipeline-Gas aus der Russischen Föderation und anderen GUS-Staaten, speziell Aserbaidschan.

- Insgesamt sind 2022 via LNG etwa 30 Prozent des europäischen Gasverbrauchs im “letzten Normaljahr 2021″ geliefert worden (571 Mrd. m3; 11,6% des Gas-Konsums ’21 durch zusätzliches LNG).

Da in den USA gefracktes Erdgas erst nächstes Jahr oder gar 2025 sein Fördermaximum erreichen wird (um dann jäh zusammenzubrechen),

könnten in den nächsten Monaten auf beiden Seiten des Atlantiks durchaus “Erdgas-Gluts” stattfinden.

Viel wird in den nächsten Monaten von der Witterung (langer Winter, Hitzewelle?), vor allem aber von der Nachfrage der produzierenden Wirtschaft abhängen.

Grafik: IEA, Gas Market Report 1-2023, CC 4.0

Comments are closed, but trackbacks and pingbacks are open.